【Macbee Planet】 2023年6月13日配信 IRセミナー

-

スピーカー

株式会社マグビープラネット 代表取締役社長 千葉知裕 氏 経済アナリスト 馬渕磨理子 氏

-

提供

株式会社マグビープラネット

2023年6月13日配信 IRセミナー

千葉社長(以下、千葉):皆さんこんばんは。夜遅い時間にお集まりいただきありがとうございます。改めまして、株式会社マグビープラネット 代表取締役社長の千葉でございます。本日は会社説明ということで会社の概要、そして、本日発表させていただいた決算の状況についてお話しできればと考えています。どうぞよろしくお願いします。

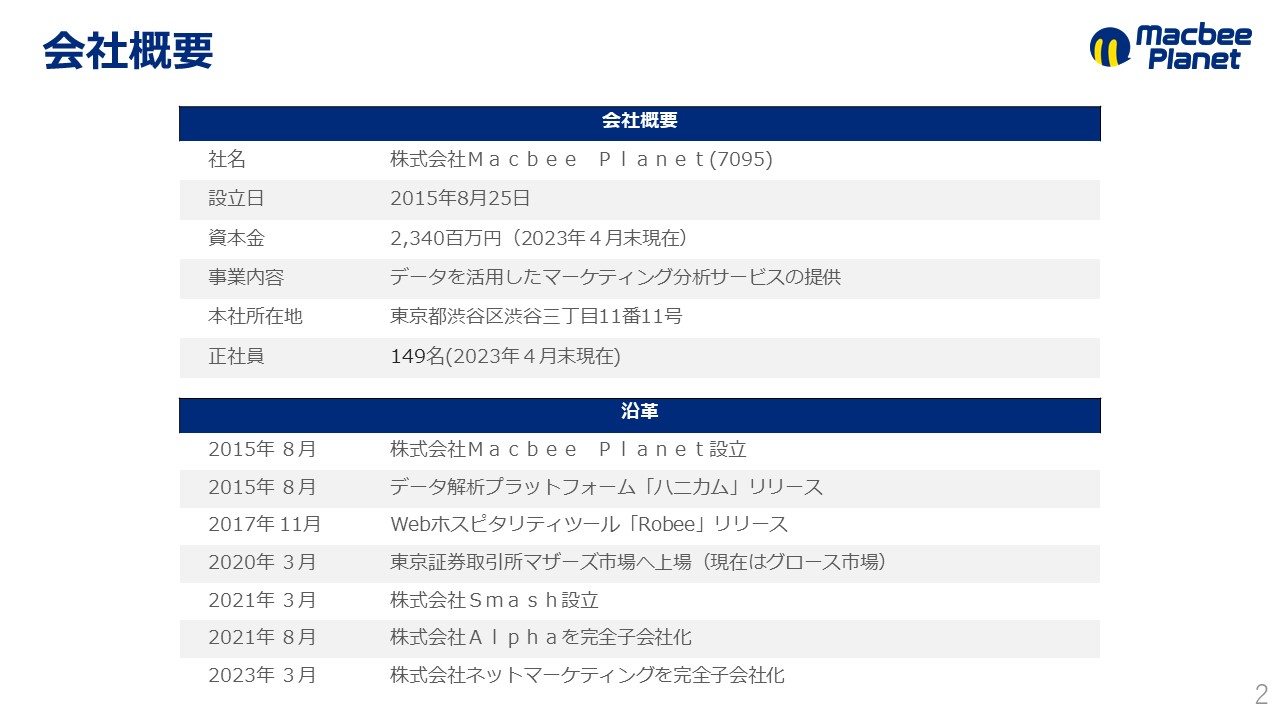

会社概要

まず、当社の概要からお話をさせていただきます。マクビープラネットは2015年の8月に創業し、2020年の3月に東証マザーズ、現在のグロース市場に上場した会社となっています。事業内容に関しましては、データを活用したマーケティング分析サービスの提供を行っています。

2021年の8月にエンジニア組織である株式会社アルファをグループインさせておりまして、技術力の獲得を実現できています。

直近で言いますと、2023年3月に株式会社ネットマーケティングをグループインさせておりまして、顧客基盤そして今後の成長の鍵になる組織人の獲得を行っています。このネットマーケティングのM&Aの影響も加味しますと、正社員数は149名という所帯で今後やっていく形になります。

事業概要:LTVマーケティングとは

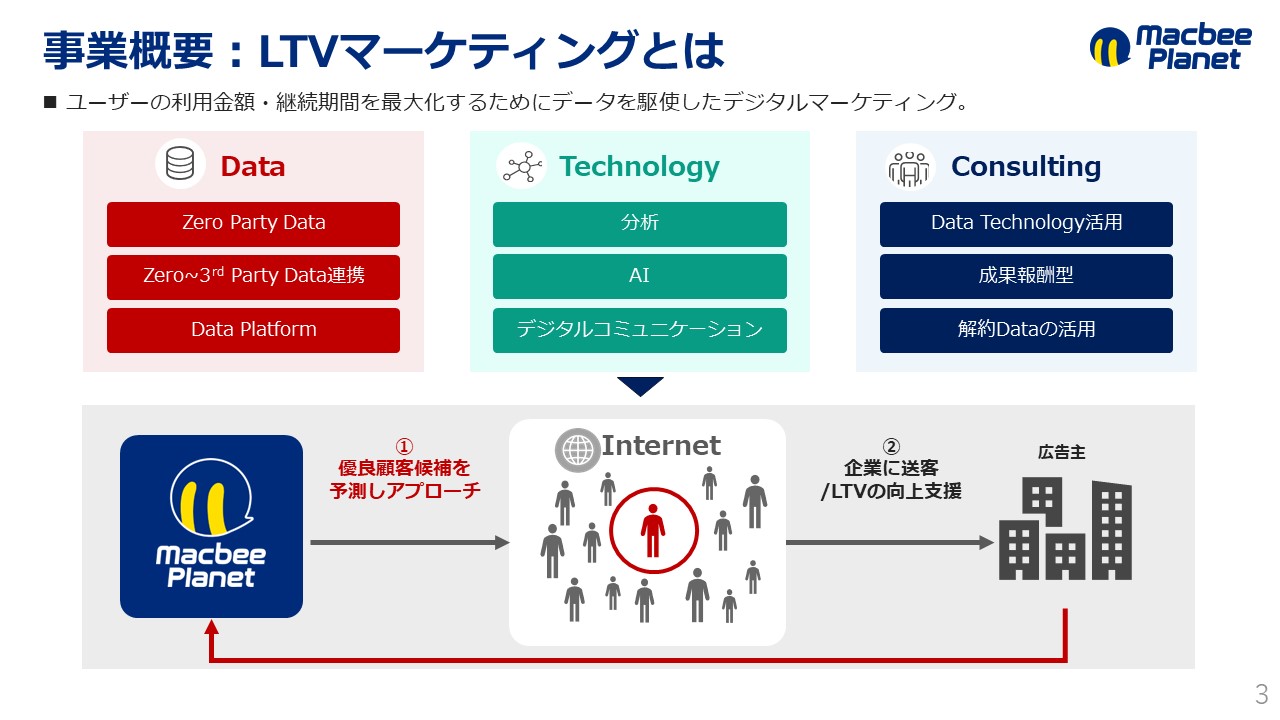

では、続いて事業の概要の話をさせてもらいます。先ほど、馬渕さんのお話でもありましたが、LTVマーケティングについて少しお話をさせてください。

LTVマーケティングとは、ユーザーの利用金額、そして継続期間を最大化するためにデータを駆使したデジタルマーケティングです。我々は、データとテクノロジー、そしてコンサルティングを掛け合わせることにより、事業展開を行っています。簡単に図解していますが、我々は優良顧客候補を、テクノロジーを活用しながら予測し、アプローチをしていきます。インターネット上で予測したユーザーさんをクライアント企業に送客してまいります。

加えて、当社のツールを活用することによって、結果としてロイヤルカスタマーの育成を行っていきます。広告主クライアント企業にしっかり送客し、ユーザーになったタイミングで、成果報酬型でフィーをいただくといったビジネスモデルになっています。

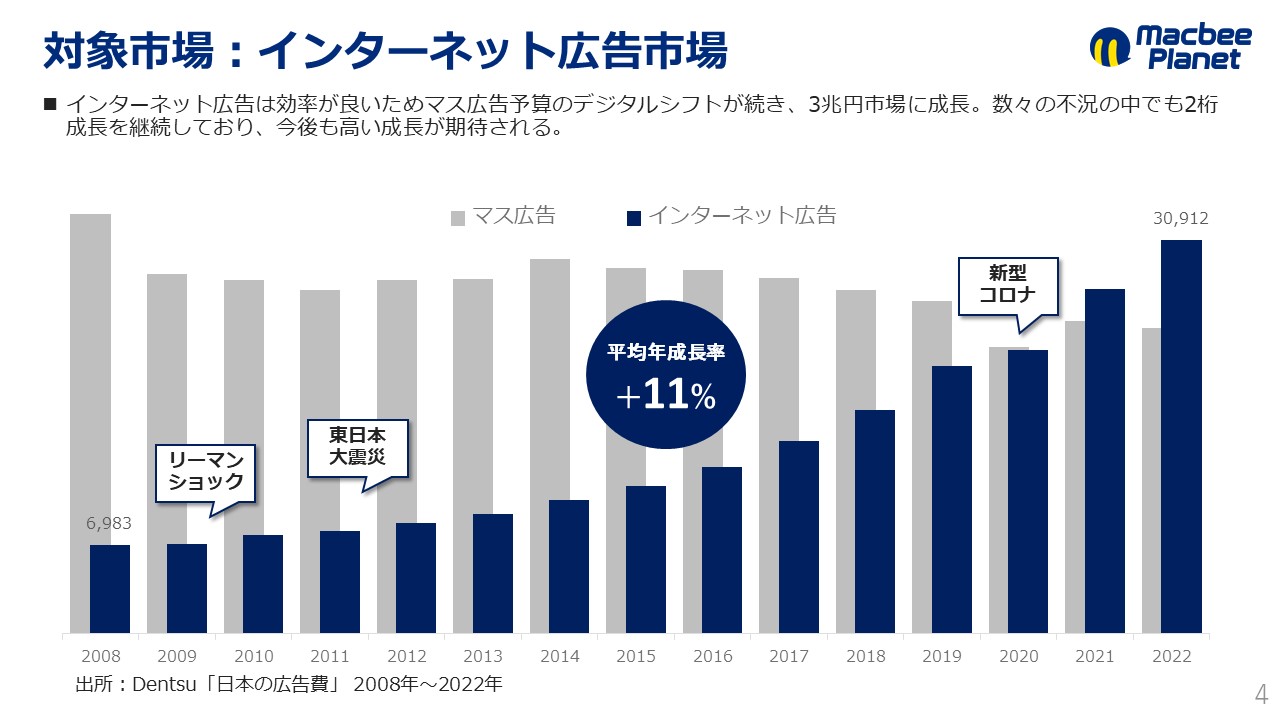

対象市場:インターネット広告市場

私たちが対峙する市場は、インターネット広告市場でございます。

このインターネット広告市場の現在の規模感は、約3兆円になっています。この十数年間を見ていきますと、リーマンショックのあった2009年、東日本大震災のあった2011年、最近で言いますと、新型コロナが2020年にもございましたが、様々な不況といったマイナス要因になりやすい事象がある中でも、年成長の平均は10%で2桁を超える成長を続けており、今後も高い成長が期待できる市場になっています。

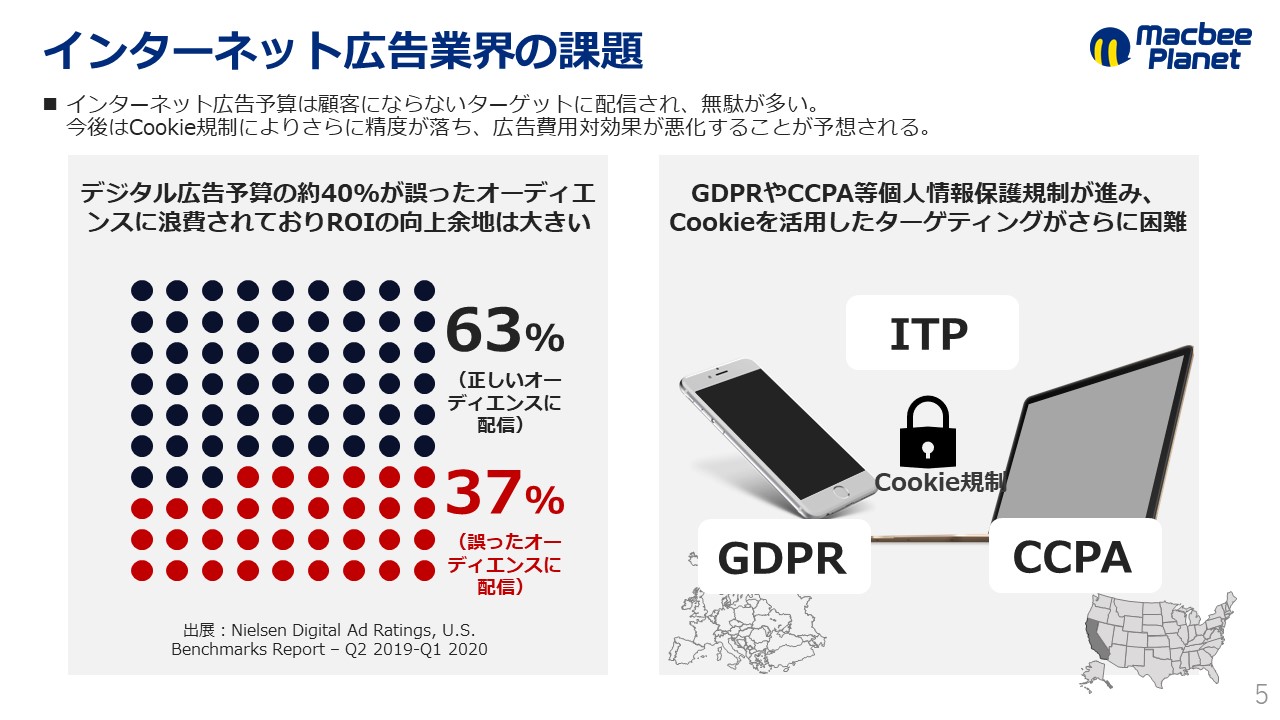

インターネット広告業界の課題

このようなインターネット広告市場ですが、様々な課題があると思っています。

一つ目は、この3兆円の市場の中で、約4割は誤ったオーディエンスに対して広告が打たれている状況にあります。

結果として、浪費されていてROI(費用対効果)が見合ってない、ROIの向上余地がまだまだ高い状態にあります。加えて、個人情報の規制が強まっており、GDPRやCCPAなどの個人情報保護規制が進んでいき、クッキーを活用したターゲティングがさらに困難になっていくこと等が、この市場の課題です。

当社が実現したいこと:インターネット広告の転換

私たちが実現したいことは、インターネット広告業界の転換をやっていきたいと考えています。

私たちはこのLTVマーケティングを掲げて、事業展開を行っていますが、LTVマーケティングのマーケットリーダーとして、この3兆円のインターネット広告市場をLTVマーケティングにどんどん転換していきたいと思っています。

私たちの行っているLTVマーケティングを3つの観点でスライドにまとめています。「成果」「Data」「スキル」ですが、「成果」の部分に関しては、刈り取り型のマーケティングというよりも長期の売り上げに直結する「成果報酬型」、LTVにしっかり紐づく成果報酬型のマーケティングをやっています。

加えて、「Data」の部分に関しては、独自のデータ取得技術として、サードパーティークッキーに依存しない、クッキー規制後も安定した成果創出ができるようにクッキーに依存しないデータ取得を行っています。

3つ目の「スキル」という部分に関しては、AIによる最適化としており、広告業界においては担当者の経験によって成果が異なる属人化という点が課題としてありますが、即戦力化と生産性向上が実現できる形を実現しており、人の手を介在させずとも運用できる部分に関しては、AIを活用しながら高品質のサービスを行っています。

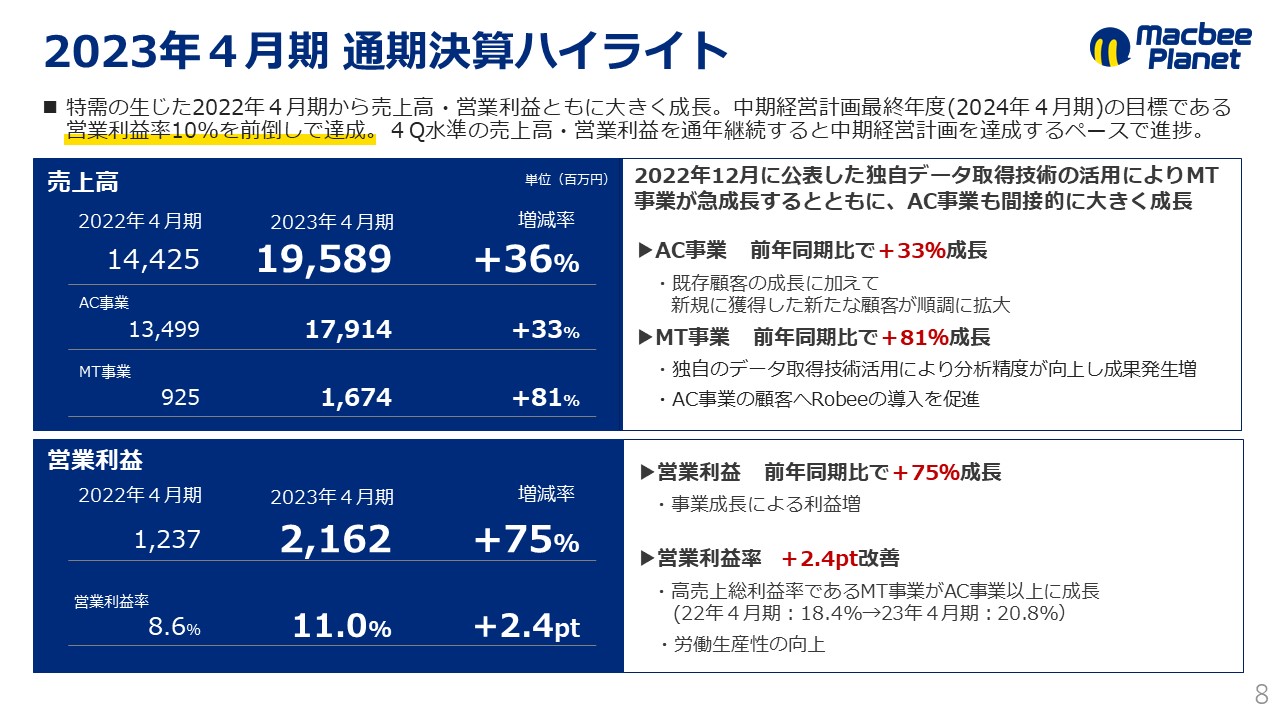

2023年4月期 通期決算ハイライト

ここからは2023年4月期の通期の決算概要について、お話をさせていただきます。

まずは、業績のハイライトについてご説明させていただきます。2023年4月期は新たに開発したデータの取得技術により、AC事業とMT事業ともに成長を加速させることができました。直近の第4四半期の数字だけを見て通期計算をしていくと、2021年12月に開示した中期経営計画の達成ペースまで来ており、計画以上のスピードで成長することができているということをご報告させていただきます。

売上高に関しては、36%プラスの195億8,900万円、営業利益に関しては、75%プラスの21億6,200万円の着地となっています。2022年4月期には、大きな特需がありました。この特需に関しては、20億円から25億円の間ぐらいございまして、それを除いた状態で言いますと、2022年4月期の実力値は120億円ほどでした。この120億円から今期の着地の195億円の差で見ますと、約65%増と高い成長が実現できています。

加えて、営業利益率は、今期の着地で言いますと11%となっており、前年同期が8.6%と2.4ポイント改善し、中期経営計画で目標としていた10%を超えたことから、計画を前倒しすることができています。

では、事業別にも掘り下げてお話をさせていただきます。

まず、AC事業の売上に関しては、33%プラスの179億1,400万円となっており、安定した成長を実現できていますで、成長の要因に関しては、既存顧客の成長に加えて、新たな業界の顧客の獲得が進み、MT事業、そして独自のデータ取得技術がAC事業の成長を支えています。

業界別に見ますと、ウェルネスの中の来店型に関しては、新規クライアントが新調しただけではなく、リオープンの恩恵もございました。この業界は第1クォーターが繁忙期となっています。金融業界の証券・銀行の両業界は、ともにメインの顧客のグループ内での横展開が進んだのがまず1点で、それ以外に実績をもとに新規クライアントの開拓が進んでまいりました。さらに、戦略で掲げている他業種への展開、新規の顧客獲得も順調に推移しており、人材といった教育業界の拡張もありました。

続いて、MT事業のお話に移らせていただきます。MT事業の売上に関しては、81%プラスの16億7,400万円と急成長で着地しています。主力サービスである「Robee」をAC事業の大口顧客に導入することが功を奏し、成果が伸びておりまして、粗利率が高いことで結果として、収益性にかなり大きな貢献をしています。AC事業の顧客に販売するようになったこともあり、業界別に見ますとAC事業と同じ傾向にございます。

データの一番の貢献に関しては、データ取得技術による分析制度が向上し、大きな成果が生まれたことが要因となっています。

続いて、営業利益の部分と粗利と営業利益の間の販管費の部分について、お話をさせてもらいます。販管費につきましては、人員増員に伴う費用、そしてデータ基盤の構築に伴う費用が増加していますが、今後の事業成長に必要な資金となっています。今期も新卒の採用、中途の採用も40名ほどの増員を見込んでおり、その他の販管費につきましては、M&Aなどに伴うコストが2億円ほど生じていますが、そちらに関しては、あくまで一過性の費用ということで発生しています。

お伝えするのが遅れてしまいましたが、この2023年4月期の数字に関しては、ネットマーケティングの業績に関しては全く含まれておらず、ネットマーケティングの数字は、2024年4月期から業績インパクトが発生するという点だけご留意いただければと考えています。

2024年4月期業績予想

では、続いて2024年4月期の業績予想、今期の業績予想についてご説明させていただきます。

まず、売上高に関しては、前年比で79%増の350億円、営業利益に関しては、32%プラスの28億5,000万円を見込んでおり、中期経営計画で見込んでいた売上高220億円、営業利益22億円をはるかに上回る成長が実現できるのではないかと考えています。

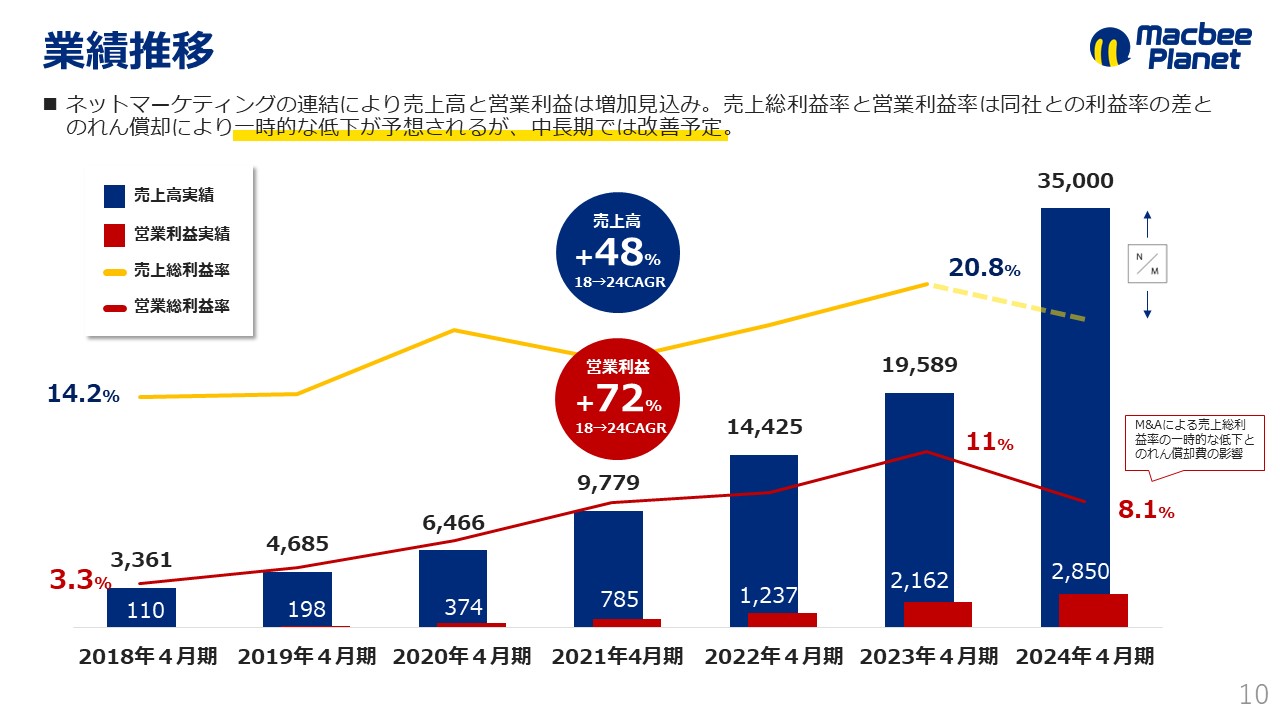

業績推移

次に、業績推移の話をさせていただきます。

業績推移に関しては、ネットマーケティングの連結により、成長は加速するものと考えています。売上高に関して、スライドでは2018年4月から2024年4月までの数字を並べており、2024年4月に関しては、今期の業績予想の形で出しています。この数字に基づきますと、売上高に関しては、48%のプラス、営業利益に関しては、72%のプラスとなる見込みですが、各段階利益率および利益に関しては、ご留意いただきたい点があります。

当社とネットマーケティングに関しては、大きく粗利の差が生じています。実績ベースのお話をさせていただきますと、マクビープラネットの粗利に関しては約20%、一方でネットマーケティングに関しては、約12%となっており、約8%の差が生じています。ネットマーケティングに関しても、昨年の実績ベースで言うと、117億円の規模感になっており、売上全体に占めるシェアの割合が高いこともあり、連結の業績としては、粗利率そして営業利益率ともに一時的には、利益率が下がる見込みです。

ただし、当社のテクノロジーを持って収益性が向上する見込みで、結果として10%を超える水準に中長期的には持っていこうと考えています。

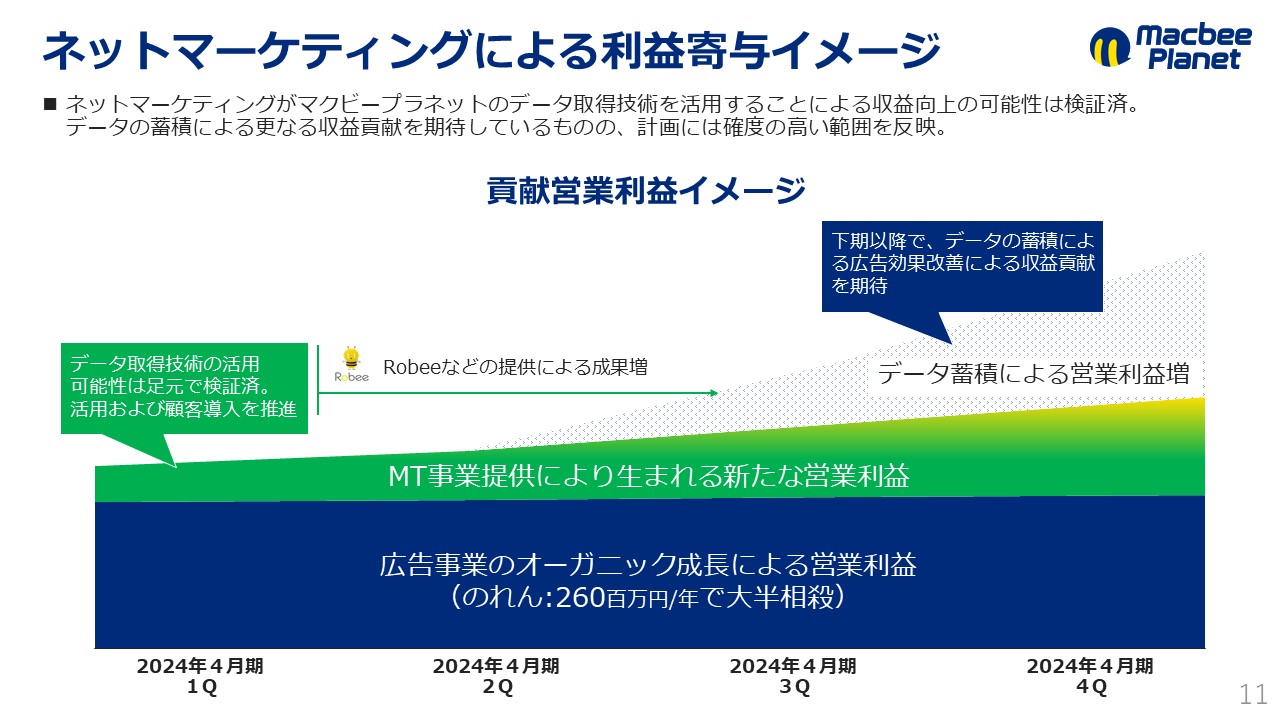

ネットマーケティングによる利益寄与イメージ

続いて、ネットマーケティングのグループインによる業績の貢献についてです。

前提として、ネットマーケティングの広告事業から生じる営業利益は、その大半がのれんの償却により相殺されると見込んでいます。のれんの1年間の償却金額は2億6,000万円ほどとなっています。それに加えて、販管費の削減などを検討しており、それだけでもプラス貢献があると思っていますが、そこからシナジーを生むための取り組みも進めています。

具体的に、利用者の収益の差につながっている部分は、MT事業のテクノロジーの差になっています。このMT事業のテクノロジーをマクビープラネットからネットマーケティングに提供することで、結果として粗利の向上を図っていこうと考えています。すでに、3月から取り組みをを始めており、その成果は確認できている状態です。その数字に関しては、本日開示しています。業績予想にも織り込んでいます。今後、「Robee」の提供、MT事業の提供を進めていくことで、売上増を計画しています。

また、データ取得技術の活用可能性は非常に高く、広告効率の改善による下期以降での収益成長も期待しています。ただ、現時点で半年先の数字について見通すことが難しいところもありますので、そこに関しては、確度の高くなったタイミングでしっかり反映できればと思っています。現在の業績予想の数字に関しては、確度の高いものを織り込んでいるとご理解いただければと思います。

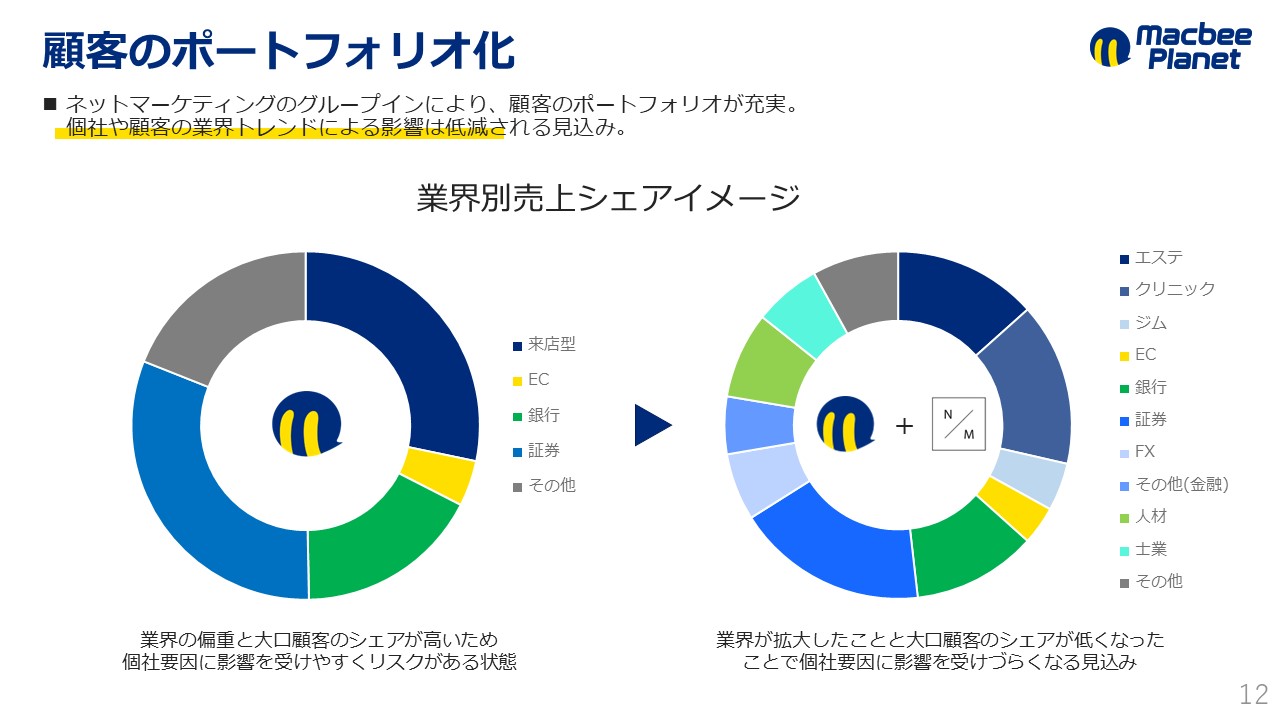

顧客のポートフォリオ化

続いて、顧客のポートフォリオ化についてご説明させていただきます。

もともと当社は創業時から美容業界そして金融業界に特化してきたこともあり、業界の偏りが非常に強くありました。また、各業界で大口の顧客のシェアが高かったことから、キャンペーンや季節性などの個社要因により、業績に与えるインパクトが非常に大きく、業績のボラティリティが高いという状況がありました。これは2020年に上場した時から経営課題の一つとして認識していたことから、他業種への展開を進めていました。

今回のネットマーケティングのグループインにより、顧客のポートフォリオに関しては、拡大したと評価しています。利用者の顧客に関しては、重複はなく、得意とする業界も異なっている状況にあります。これにより、個社要因や業界トレンドの影響を受けづらくなり、業績の安定が見込まれるだけではなく、新たな顧客が増加し、それらの顧客を同様に成長させることで連結業績の拡大スピードが上がってくるのではないかと考えています。

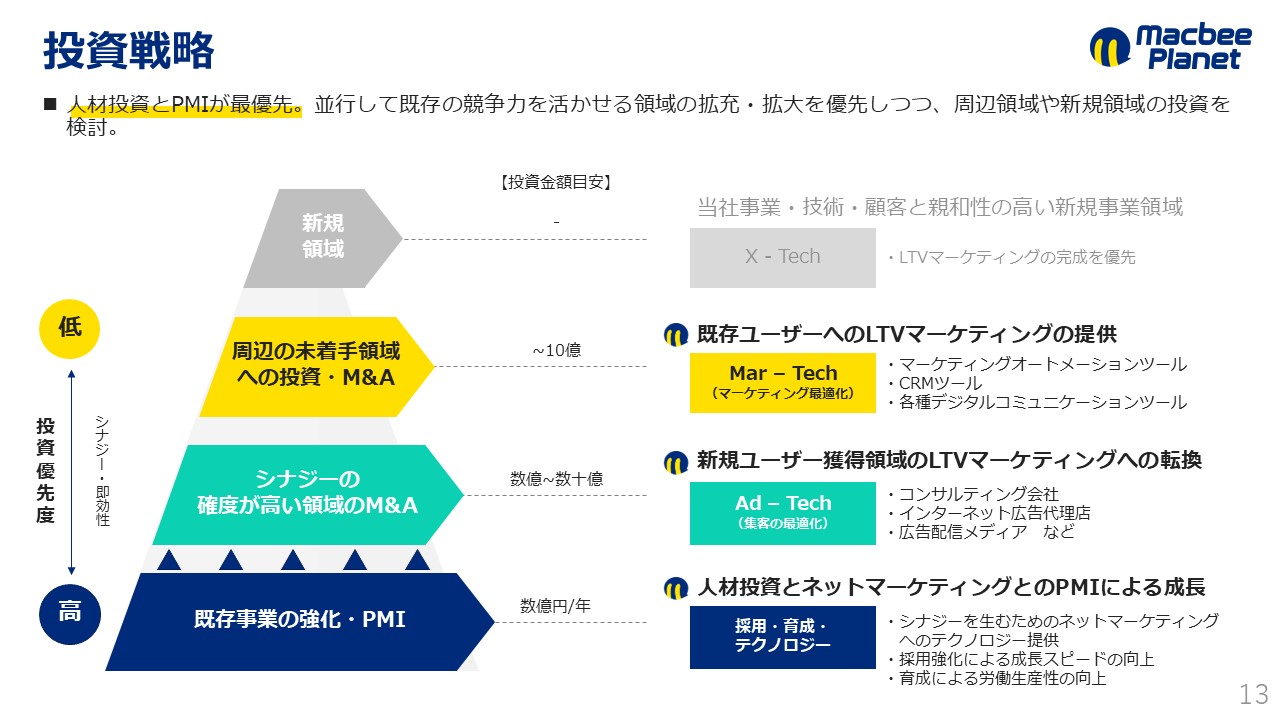

投資戦略

続いて、投資のお話をさせていただきます。

今年の4月にPOを実施しており、44億円ほどの資金調達を行っています。ここで投資余力が拡大していますので、その投資戦略についてお話をさせてもらいます。44億円の資金の獲得ができましたが、この資金をより確実に企業の企業価値向上のためにしっかり使っていきたいと思っています。まずは既存の事業の強化をするためにPMI、そして人材投資を優先して進めていければと考えています。

3月にM&AをしたネットマーケティングのPMIを通じて、今後のM&Aによるシナジーを生むためのノウハウを蓄積していきたいと考えています。具体的には、シナジーを生むためのテクノロジー強化連携はもちろんのこと、人材の採用や育成そして人への投資も進めていければと思っています。こちらに関しては、年間数億円規模の投資になると考えています。

その後、保有している技術、ノウハウ、そして4月の即効性確実性がある新規ユーザーの獲得領域の拡張をやっていきたいと考えています。具体的には、コンサルティング会社、インターネットの広告代理店、広告の配信メディア、そしてアドテクの領域への投資をやっていきたいと考えています。マーケティングの領域の中で、一番お金が使われているのが、新規の集客の部分になるので、この領域でポジションを確立することがインターネット広告市場を転換する上では、非常に重要だと考えています。ここをしっかり押さえていきたいと考えています。

投資の金額の目安としては、数億円から数十億円の投資規模感で考えています。新規のユーザーの獲得領域からは劣後しますが、既存ユーザーのLTVを向上させる領域への投資を考えています。獲得したユーザーのLTVを向上させることで、成果報酬型で成果報酬額を高めることができるだけではなく、LTVのワンストップ提供が実現できることでインターネット広告市場だけではなく、マーケティングテクノロジー事業の領域市場までしっかり獲得し、ポジションを確立することでTAMが拡大していくと考えています。これに関しては、10億円を切るくらいの投資規模感で見ています。

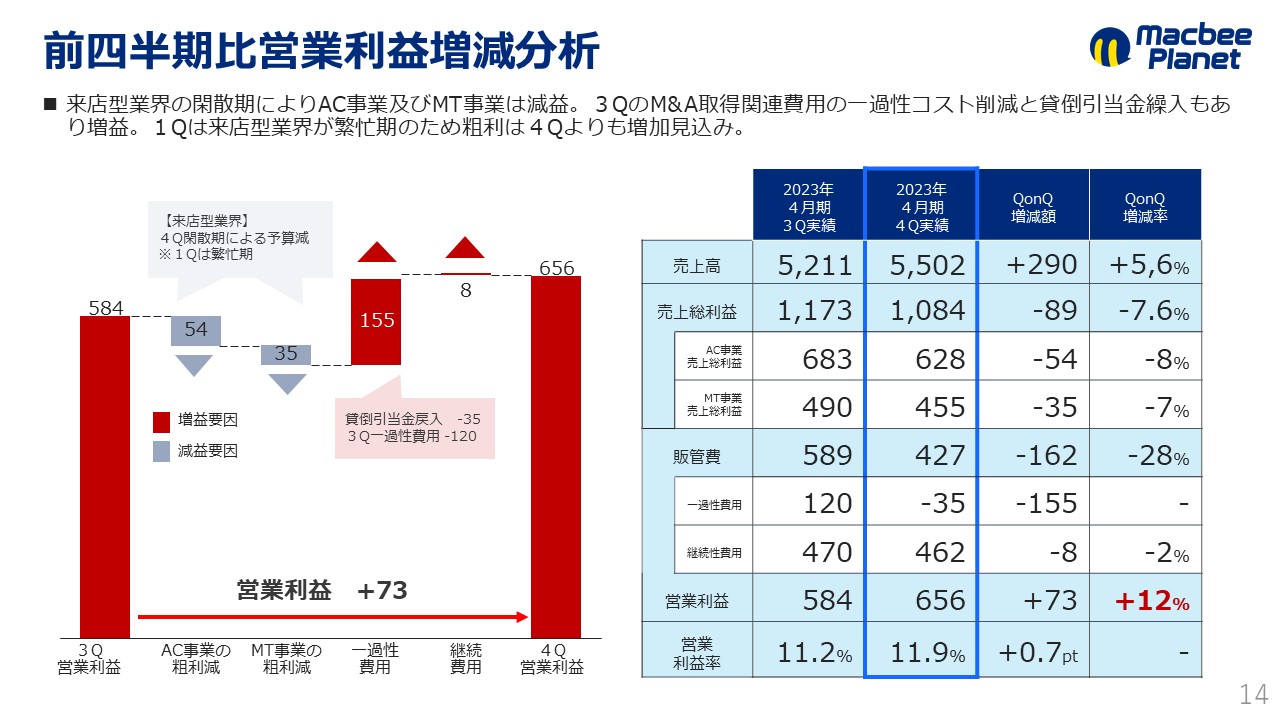

前四半期比営業利益増減分析

次に、前四半期比の営業利益の増減分析です。

第4四半期の会計期間において売上高は55億200万円、営業利益は6億5,600万円と第3四半期比で増収増益となっています。繰り返しになりますが、単純計算で全く成長がなかったとしても、中期経営計画の数字である売上高220億円、そして営業利益22億円を達成できる実績となっていますので、計画以上のスピードで成長していると評価しています。

セグメントの収益では、AC事業MT事業ともに粗利が減少する結果となっていますが、営業利益に関しては、7,300万円のプラスという着地になっています。要因としては、MT事業AC事業ともに来店型の業界の傾向に影響を受けています。1Qに繁忙期を迎えるという話を先ほどもさせていただきましたが、4Qに関しては各社予算が減少する状況がありました。また、新規に獲得した顧客に関しては、データの蓄積期間で効率が低いことが重なっているため、粗利額が減少したという状況にあります。

一方で、この来店型に関しては、1Qに繁忙期を迎えることから次のクォーターには大きく改善する見込みとなっています。その他の業界に関しては、季節性は確認できておりませんので、基本的にはクォーターごとに売り上げが増大する見込みです。

また販管費に関して、第3四半期においては一過性の費用1.2億円ほどM&Aの関連企業が生じています。その分、4Qは全くない状態になっています。4QではPMIのコストをいくらか見積もっておりましたが、想定よりもPMIが順調に進んだ結果、大きなコストは発生していません。

さらに、過去に計上している貸倒引当金に関して、回収可能と判断したことから戻し入れを行っており、この分が3,500万円のプラスとなっていることから、一過性費用の販管費に関しては1.5億円ほど減少しています。継続性の費用に関しては、ほぼ変わっていない状況です。

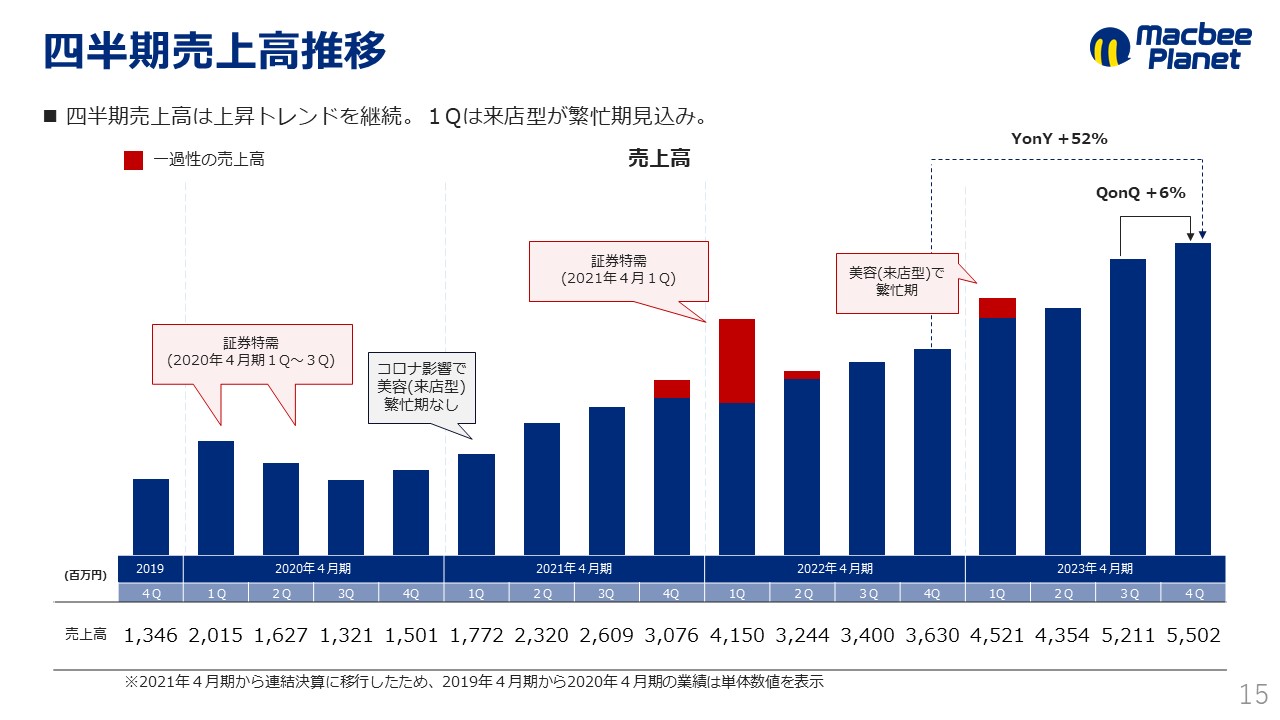

四半期売上高推移

四半期の売上に関しては、全体を通してお話しさせていただくと上昇トレンドがずっと継続している状況で、翌1Qは来店型が繁忙期となる見込みなので、右肩上がりになると考えています。この4Qだけ切り出してみますと、QonQの伸びに関しては6%のプラス、昨年の4Qと比較したYonYに関しては、52%のプラスという着地となっています。以上、駆け足になってしまいましたが、一旦私からのご説明は以上とさせていただきます。

質疑応答

質問:2023年4月期の業績について

経済アナリスト 馬渕磨理子(以下、馬渕):今日(2023年6月13日)発表されました23年4月期の業績について、先ほどお話があったとおり、前期は特需があったにも関わらず、非常に成長率も超えて予想を超えるような着地になっていましたが、ネットマーケティングの業績がまだ入っていない状況でこの数字はすごいですね。営業利益前年同期75%のプラスという見通し着地になっていますが、ここからネットマーケティングの寄与度みたいなものが追加され、24年の数字が出てくるという考え方でよろしいでしょうか。

千葉:はい、おっしゃる通りです。

数字の目安をお話しさせていただきますと、ネットマーケティングの昨年の売上高が117億円ほどになっています。なので、この数値は下限となっています。マクビープラネットに関しても、今期が中計の最終年度で、売上に関して220億円はもともと目指すという成長を描いていましたが、これも下限としてもっと高い水準を目指して進んでいくことを考えています。この合算した数字が350億円という売上高の構成になっています。

加えて、営業利益は基本28.5億円ほどですが、ネットマーケティングののれんの償却が年間2.6億円ぐらいありますので、基本はマグビープラネットの営業利益が大半を占めている状態で、今期はその販管費の削減やシナジーでプラスになると思いますが、そこはあまり織り込まれていないという感じだと思っています。

馬渕:では、今日出されたこの24年の見通しに関しては、本当に下限の数字で一旦出されているということですね。

千葉:そうですね。今後、新規の獲得がどれくらいで、シナジーがどこまで効くのかというところに関しては、慎重に見ていますので、そこがうまく回っていけばもう少し高みを目指せるのではないかと思っています。現時点ではまだわからないので、ということですね。

馬渕:そうなると、このネットマーケティングのM&Aがどのように回っていくのかという点が一番ポイントになってくるかと思いますが、買収先のネットマーケティングの売上高は120億円ぐらいで、買収金額53億円ということなのでかなり大型のM&Aを今回されたということですが、自前でここをどんどん開拓していく方が良かったのではないかというご意見と、買収することによってスピードを獲得することができるといった、いろんな考えがあるかと思いますが、この53億円の買収というもの自体は、リーズナブルだったとお考えでしょうか。

千葉:結論はリーズナブルだったと思っています。この1年、もう少し早く絶対そうだったよねというのは見せたいところではありますが、基本は、やはりスピード優先、そして僕たちがやりたいことはインターネット広告市場の転換ですので、マクビープラネットとネットマーケティングがどちらかというと手を取り合いながら、市場の転換をしっかり力を合わせてやっていくことが結構重要かなと思っていまして、価格に関してものれんは23億円になっていますので、そこまで割高ではなかったと評価はしています。

馬渕:広告市場3兆円のマーケットにLTVマーケットが食い込んでいくためには、競合とはむしろ手を組んでどんどんやっていくというスタンスだということですね。

千葉:そうですね。

質問:ネットマーケティングのM&Aについて、具体的にどのような目的があってどのようなシナジーがありそうなのか。

千葉:マクビープラネットとネットマーケティングを比べると、社歴が大きく異なります。私たちは2015年に創業した会社なので、この業界においては、かなり後発の企業になっています。

一方で、ネットマーケティングは2000年代前半から会社をやっていることもあって、大手のクライアントさんやマクビープラネットではなかなか獲得してこなかった業界にもかなり裾野を広げている状況にあります。私たちの掲げているLTVマーケティングに関しては、美容や金融業界のみならず、様々な業界で応用可能だと考えています。このノウハウをまずネットマーケティングに注入することによって、利益拡大でアップすることが見込めると考えています。

さらに、マーケティングテクノロジー事業を導入するというだけでも、かなり大きな利益の獲得にはつながると考えていますので、販路拡大、そしてテクノロジーの注入というところで、ネットマーケティングはバリューアップできるのではないかと考えています。

質問:PMIの進捗は順調ですか。M&Aによって想定していた統合効果や投資効果を得られていますでしょうか。

千葉:PMIは順調に進んでいます。ネットマーケティングをM&Aしたタイミングでも公表していますが、今後ホールディングス化を進めていくことを考えています。ホールディングス化をすることで、システム部門を両者でしっかり共有しながら進めていくこと、また両者で統合を図った方が効率を図れる機能が結構多くありますので、そういうことをこの後もどんどん進めていくことによって、PMIの効果をもっと最大化していきたいと考えています。

質問:ホームページやロゴが新しくなったことについて

馬渕:ホールディングス化のお話がありましたが、それを踏まえて今回ホームページなどいろんなものを刷新されたという認識でよろしいですか。

千葉:そうですね。このロゴに関しては、マクビープラネットが大事にしている考え方を形にしていて、もともとマグビープラネットは蜂をモチーフにしている会社なので、「蜂」という部分とよく見ると「M」というのもこの蜂に合わせて、そこにマグビープラネットが大事にしている気持ちを掛け合わせたロゴになっています。マクビープラネットが事業成長をどんどん続ける中でも大事にしているハートの部分はしっかり残して、事業を展開しようという思いが込められています。

馬渕:そうなのですね。コメント欄でも可愛いとか素敵なホームページとコメントがたくさんありましたね。

質問:2023年4月に公表された「新株式発行及び株式売出しに関するお知らせ」について、何を目的とした資金調達であったのか。

馬渕:先ほど、資金調達のお話がありましたが、株式を使った方法ですので、こういった資金調達を投資家さんは少し嫌う傾向がありますが、ほとんど株式市場では消化されて、希薄化の分も上昇するような動きになっていたかと思いますが、今回この資金調達44億円はどのような資金使途の狙いがあったのでしょうか。

千葉:狙いに関しては、3つほど調達時に書かせていただいていますが、まずは借入金の返済、人員拡張、そして広告費への投下と書かせていただいています。ネットマーケティングのM&Aを全てデッドで引いてまずはM&Aを行っています。これが54億円ぐらいあり、20億円は一旦銀行へすぐに返している状態ですが、今回のM&Aで分かっていることは、自己資本が小さいことでデッドのキャパシティ(借入余力)がなかなか難しいというところもありました。なので、この借入金の返済原子をしっかり獲得することによって、デッドキャパシティーを拡大させることで、キャッシュを持っているのでさらに成長投資に投下すること、結果として、企業価値向上につなげていくことを考えて、今回POを行っています。

馬渕:大型M&Aをやりながら、それでもなお、前に進めていくために、今回資金調達をされたということですよね。そうなるとやはり御社はどんどん成長していくときに、次なるM&Aという絵があると思いますが、それが可能になるというスタンスだということですか。

千葉:そうですね。

馬渕:まだ言及できないかと思いますが、次なるM&Aみたいなことも一応お考えで進んでいらっしゃるということですか。

千葉:はいそうです。成長で止めずに、走りながら、整えながらというのが基本的にマクビープラネットのスタンスなので、どんどん成長させながら次の投資をやっていきたいとは思っています。

馬渕:なるほど。どのようなところをM&Aするか、というイメージは今現在でありますか。

千葉:足元で言うと、例えば2ステップ目の投資戦略の話で書かせてもらっていましたが、コンサルであったり、インターネットの広告代理であったり、メディアであったり、僕たちの実現しようと思っているインターネット広告業界の転換において、しっかり力を持つことを実現できるパートナーを見つけて、そこをM&Aしていくということが結構近いかと思っています。

馬渕:そうすると、先ほどからずっとおっしゃっている通り、このLTVマーケティングで広告市場に食い込んでいくための相手であれば、M&Aの対象になっていくということですよね。なかなか今グロース市場の経営者の中で、M&Aを回しながら、そして資金調達をしながら、またM&Aをするというその循環サイクルをストロングスタイルでやっている経営者もなかなか少ない中、やはり千葉社長は財務に強いので、そのあたりがファイナンスが強いところに出てきているのかなとすごく感じますね。

千葉:現場のメンバーたちが常にコンサルティングをしっかり提供することによって、売上、利益は作れているので、僕たちは後方支援と言いますか、業界の再編、業界の転換をどうやったら実現できるのかということを常に考えているので、それに向かってどんどん突き進んでいるという感じです。

馬渕:夢がありますね。

質問:売上高30%の成長を遂げた要因について

馬渕:業績のところを振り返りたいのですが、足元の業績に関して、ネットマーケティングの売上は入っていない中で、売上高は30%の成長であったのですが、特需が事前にあったというなかなかハードルが高い中で成長した要因を改めて伺ってもよろしいですか。

千葉:そうですね。基本は新たに開発したデータの取得技術の部分が非常に大きいと考えています。ここはAC事業でしっかり売上、利益を貢献するためには、データに基づいてしっかり予測ができて、それがLTVに寄与していくというところが結構鍵になっています。しっかりLTVが高まっている状態が出来上がれば、結果としてデータが非常に増えてくるので、今度はそれをMT事業に活かしてアップセルをしていく。そして、MT事業がうまく回っていくことによって、AC事業の売上貢献につながっていくというPDCAが回っている状態がありますので、これが一番のポイントだったと考えています。

馬渕:それが足元の業績の強さですし、今後も継続していきそうな強みになっていますね。

質問:来期の営業利益率について

馬渕:お話にもありましたが、営業利益率が5年間ぐらい拡大し続けていますが、来期はネットマーケティングが合算されると少し下がるということですが、この後はどのような見通しになりそうでしょうか。

千葉:今一度、10%という数字を目指して回復できるように進んでいきたいと考えています。

質問:2024年4月期業績予想において、売上高350億、プラス70%超えとなる成長の前提を教えてください。

千葉:350億円の前提において、マクビープラネットに関しては、220億円が達成できるペースと見ています。ネットマーケティングに関しては、120億円弱の過去実績があるので、そこからの成長を加味しています。この220億と120億を足すと340億円ぐらいになりますが、そこにデータの取得技術の部分やテクノロジーの提供によるバリューアップの話を加味しながら、350億円という数字を出しています。ここでなかなか加味しづらい要素については、ニュートラルに見ている部分がありますが、例えば新規獲得の部分に関しては、不確実性もかなり多いと思っており、過去実績に基づいて、それを積み上げる形で組んでいます。

また、既存の顧客に関しても、過去から成果がしっかり出ることによってのアップセルがかなりの割合であるのですが、そこの部分に関しても不確実性がありますので、直近の状況を加味しながら見ていくという感じになると思っています。

質問:次の中期経営計画が発表されるのは、いつ頃の予定でしょうか。

千葉:次の中期経営計画に関しては、ネットマーケティングとのPMIの状況を見ながら来期に開示したいと考えています。

馬渕:来期というと2024年でしょうか。

千葉:2024年の6月ぐらいを見ています。

馬渕:わかりました。そのタイミングがきましたら、皆さんぜひ注目してほしいと思います。その中でどのくらいネットマーケティングとのシナジーが出てきたか、M&Aの見通し等、そのあたりも出せたらいいなという感覚ですね。

千葉:はい。

質問:株式分割の実施は検討されていますか。

千葉:幸いなことに、株価が上昇局面にありますが、東証さんが言っている単位に関しては、5,000円以下、売買代金で言うと50万円以下というところを目安に置かれていると思うので、そのタイミングや分割をするかどうかも含めて検討はしているところですが、状況が分かり次第開示させてもらえればと考えています。