【アピリッツ】2023年6月24日 京都IRセミナー

-

スピーカー

株式会社 アピリッツ 取締役CFO 永山 亨 氏

-

提供

アピリッツ

2023年6月24日京都IRセミナー

永山取締役CFO(以下、永山):株式会社アピリッツの取締役CFOの永山と申します。当社は2021年に上場したばかりで、時価総額の小さい小型株といわれる部類の会社になります。本日をきっかけに、当社のことを知っていただければと思いますので、よろしくお願いします。

目次

本日のコンテンツです。

まだ当社のことをご存じない方に向けて、会社の紹介をさせていただきます。まずはコーポレートサマリーについてです。次に、各事業の説明、そして、2023年6月13日に第1四半期の決算を発表していますので、業績についてご説明させていただきます。最後に、今後の成長戦略をご説明させていただきます。

ビジョンとミッション

まずはコーポレートサマリーです。

当社は「ザ・インターネットカンパニー」をビジョンのもと、「セカイに愛されるインターネットサービスをつくり続ける」というミッションを掲げており、簡単に言い換えますと、皆様が普段の生活で使っているようなアプリやサービスに関わる開発をずっとやっていこうというビジョンです。

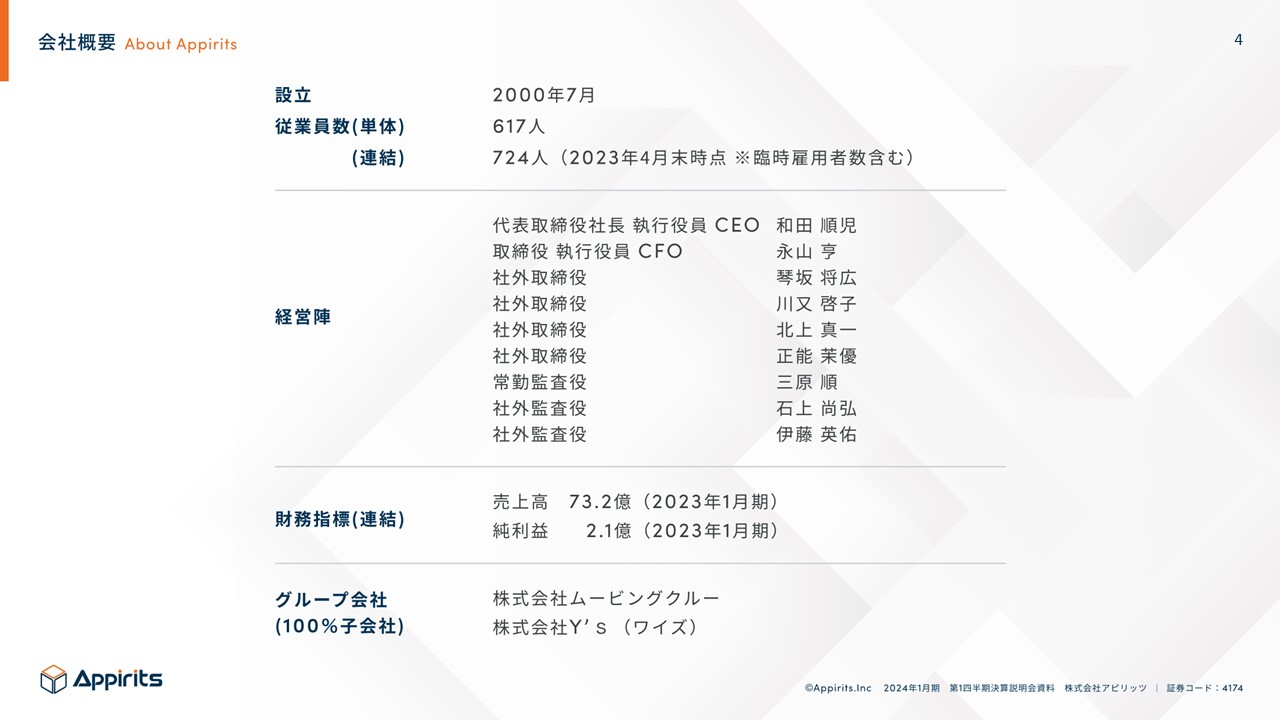

会社概要

設立は2000年で、ベンチャー企業が勃興して流行ってきた頃です。当社は、慶応大学の学生が数人集まって始まりました。現在は、連結で724名ほどの規模になっています。去年の売上高は73億円、純利益が2.1億円とまだまだ小さい規模ですが、2000年から続けております。

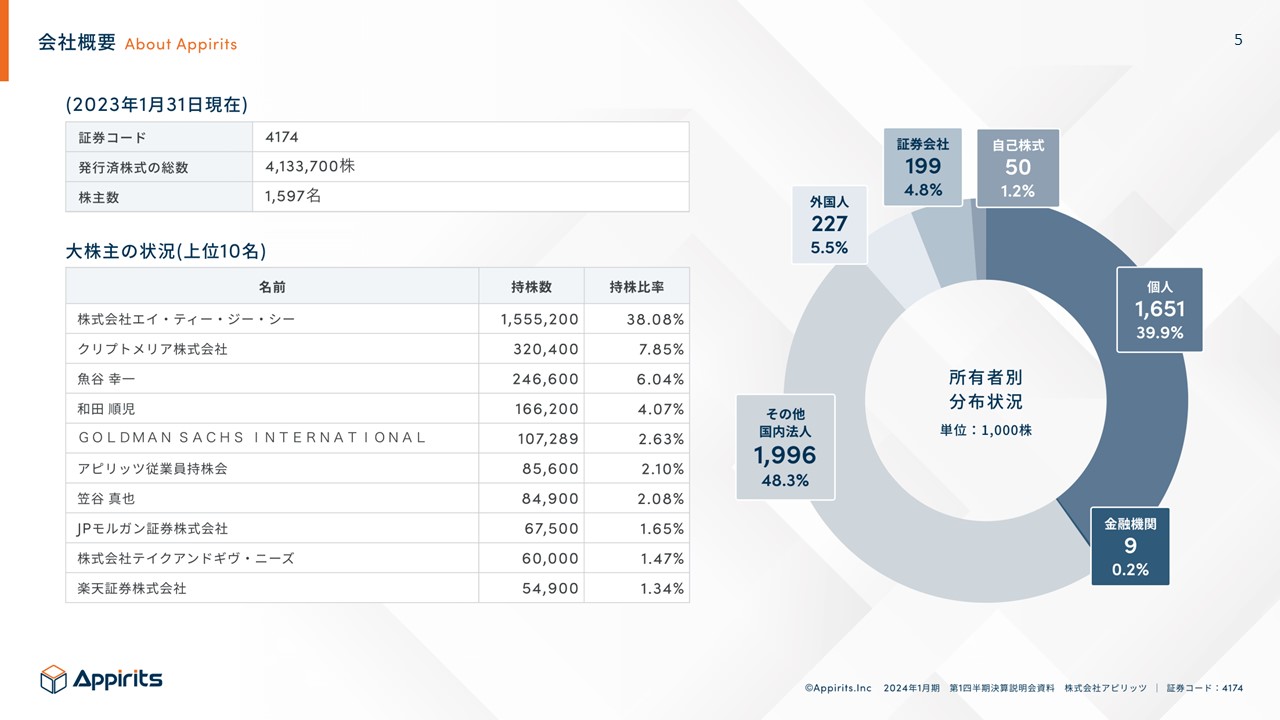

株主の構成

次に、株主の構成についてです。

当社の時価総額は、まだ50億円〜60億円くらいですので、個人投資家の方に支えられています。そのため、決算を発表するたびに個人投資家向け説明会に参加して、少しでも知ってもらいたいという思いで登壇しています。

ファウンダーの社長が株を半分程度持っているというのが、普通のベンチャー企業の株主構成かと思いますが、当社は少し違います。上位2つの株式会社エイ・ティ・ジー・シーさまとクリプトメリア株式会社さまは資産管理会社ですが、いずれも創業メンバーの恩師(教授)や既に経営を成功させている先輩であり、純投資という意味で投資をしてもらっています。現時点では、「発行体(株式会社アピリッツ)の意向に従う」とおっしゃっているので、株価が良くなった時に上位2位が売り抜けて、株価が下がるという心配はありません。

軸となる3つの事業

次に事業についてです。

「Webビジネスソリューション事業」、「デジタル人材育成派遣事業」、「オンラインゲーム事業」の3つの事業を大きな軸としています。

過去10年の全社売上高推移:連結

過去10年間における売上高の成長率平均は約120%程度であり、2021年に上場してからはブランディングされ、お客様からのニーズも活況になってきたため、上場後3年間における成長率平均は137%ほどとなっています。安定的に伸びている会社だと覚えていただければと思います。

Webソリューション事業:事業概要

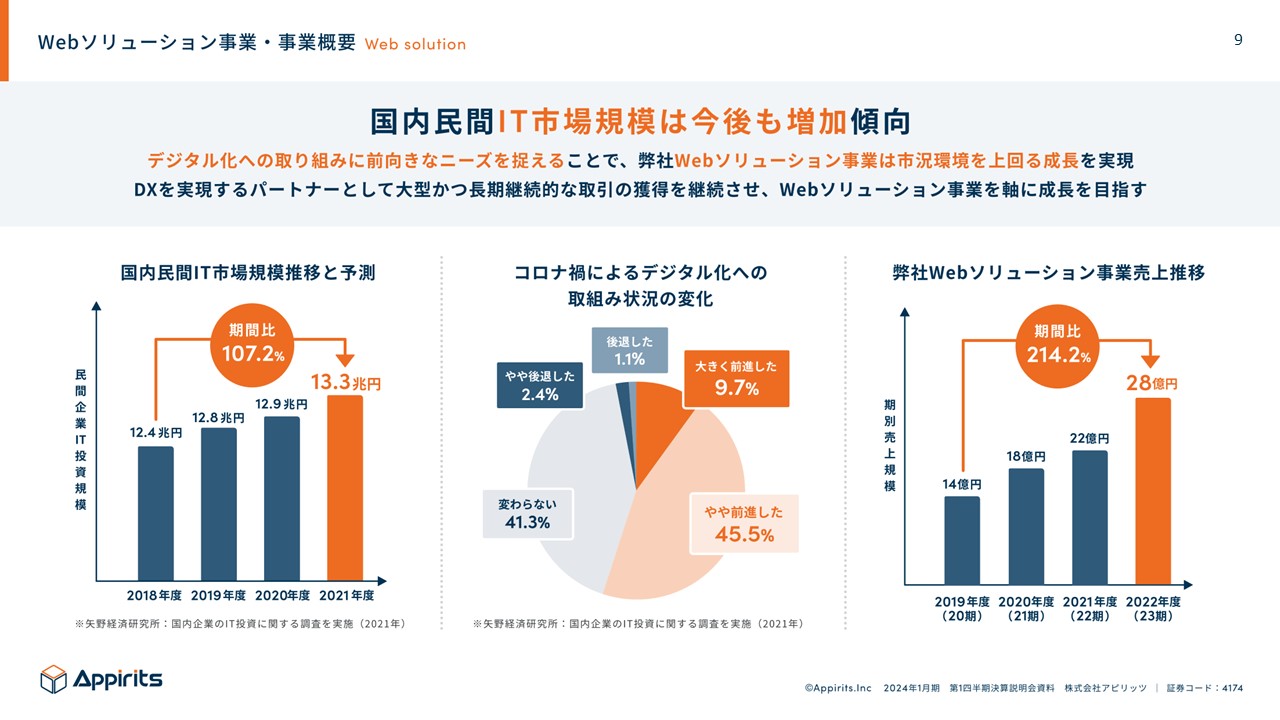

Webソリューション事業です。

Webソリューション事業については後段でもご説明しますが、皆様がスマートフォンで使っているアプリやシステムの開発を行っています。政府がDX化に向けてさまざまな施策を打っていることからも分かるように、市場環境はとても活況になっています。左側のグラフ(国内民間IT市場規模推移と予測)にあるように、市場規模は13兆円程度であり、当社はその中でまだ30億円弱ですが、市場の成長とともに伸びてきています。前述した過去10年間において安定的に成長している要因の一つにもなっています。市場環境は非常に活況であるため、今後へこむという心配はありません。

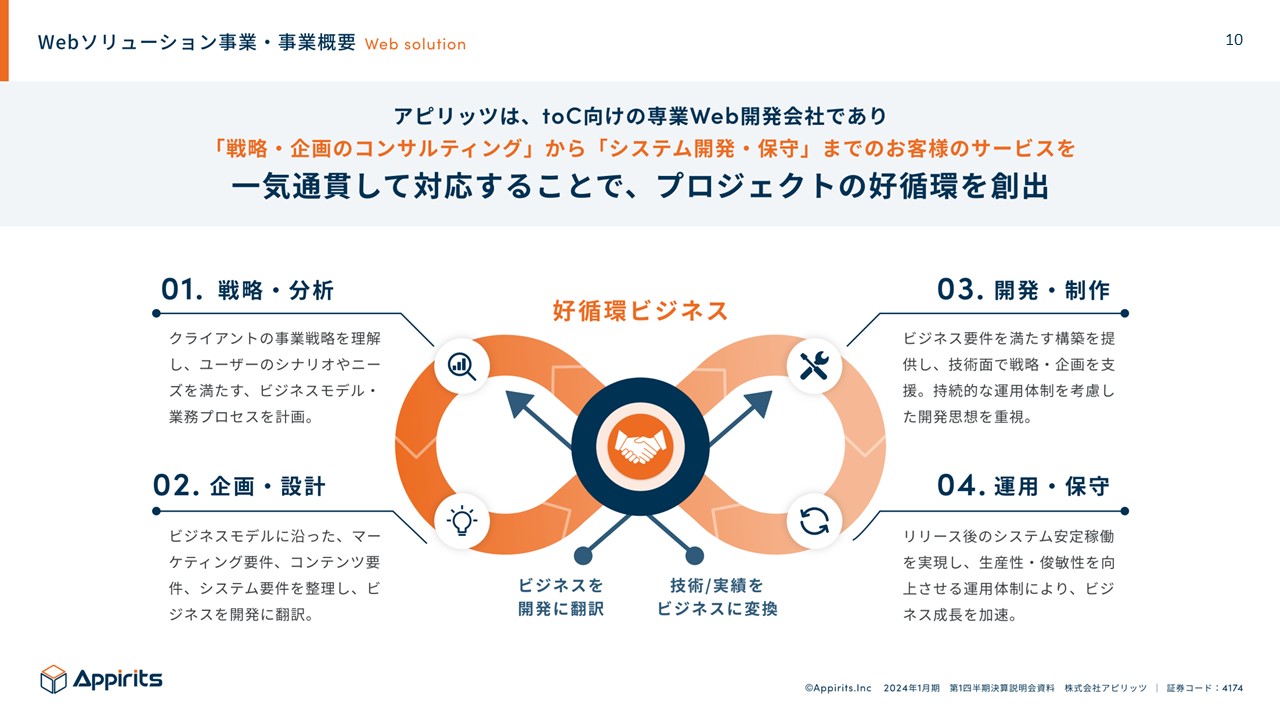

Webソリューション事業:ビジネスモデル

「開発会社=下請けのブラック企業」というイメージをお持ちの方もいらっしゃるかと思いますが、当社は“一気通貫”で開発しています。

例えば、お客様がアプリを開発したい、サービスを立ち上げたいという際には、コンサルティングから入ります。ものづくりをする際に、言われたものだけ作っていても、お客様がおっしゃることが必ずしも全て正解だとは限らないため、コンサルティングをしてアドバイスしながら、企画と設計をします。皆様がイメージされる開発会社は、開発だけを行う会社ですが、当社はお客様のビジネスを理解し、コンサルティングから関わっています。そして、お客様がサービスをリリースした後の運用保守までサポートするという、一気通貫した開発を行えるところが当社の特色です。

一気通貫であることのメリットは、当社に1度発注をしたことがあるお客様が追加機能を開発する際、当社であれば高いビジネス理解を持っているため、ゼロから説明する手間がかからないという点です。

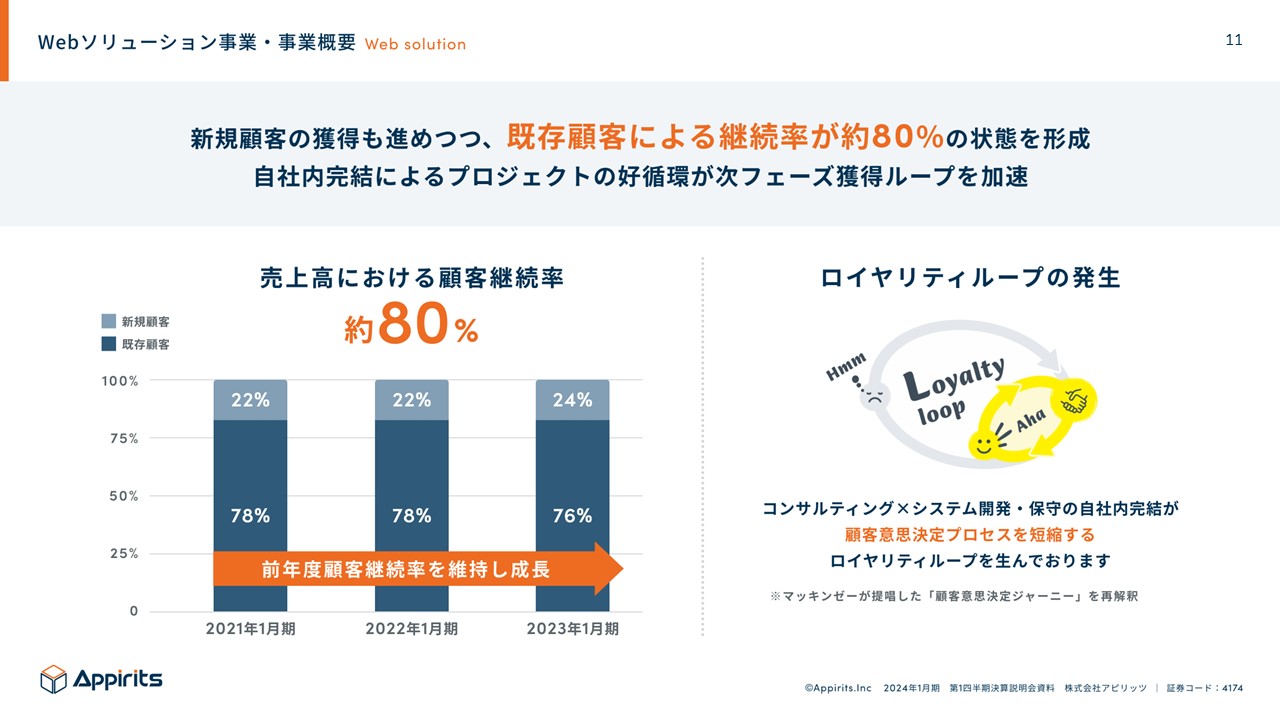

Webソリューション事業:顧客継続率

売上高における顧客の継続率です。

皆様のイメージでは、一度開発をすると単発で終わり、リカーリングになっていないのではないかと思われるかと思いますが、当社は過去3年間を見ても、前年度に何か受注したお客様からは、翌年度にも発注をいただけており、継続率は8割です。契約形態上、SaaSモデルのようにリカーリングになっているわけではありませんが、実質翌年も発注していただけているため、ロイヤリティループという好循環が生まれています。

Webソリューション事業:その他の特色

その他の当社の特色についてです。

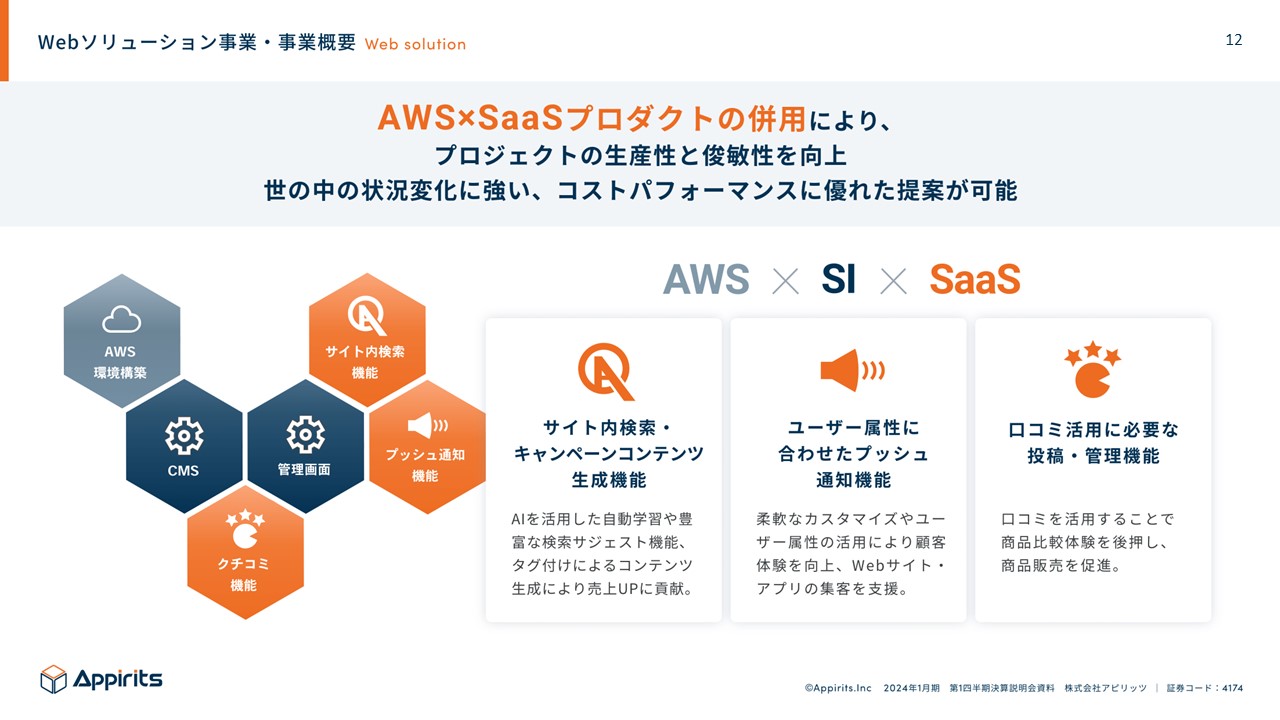

ゼロから作るとなると時間とお金がかかりますが、似た機能は多く存在するので、それらはSaaS型として自分たちで作っています。

メリットは、元々あるSaaSを組み込むことで開発時間を短縮することができ、また、人件費が減ることでコストに跳ね返るため、お客様にも喜んでもらえます。

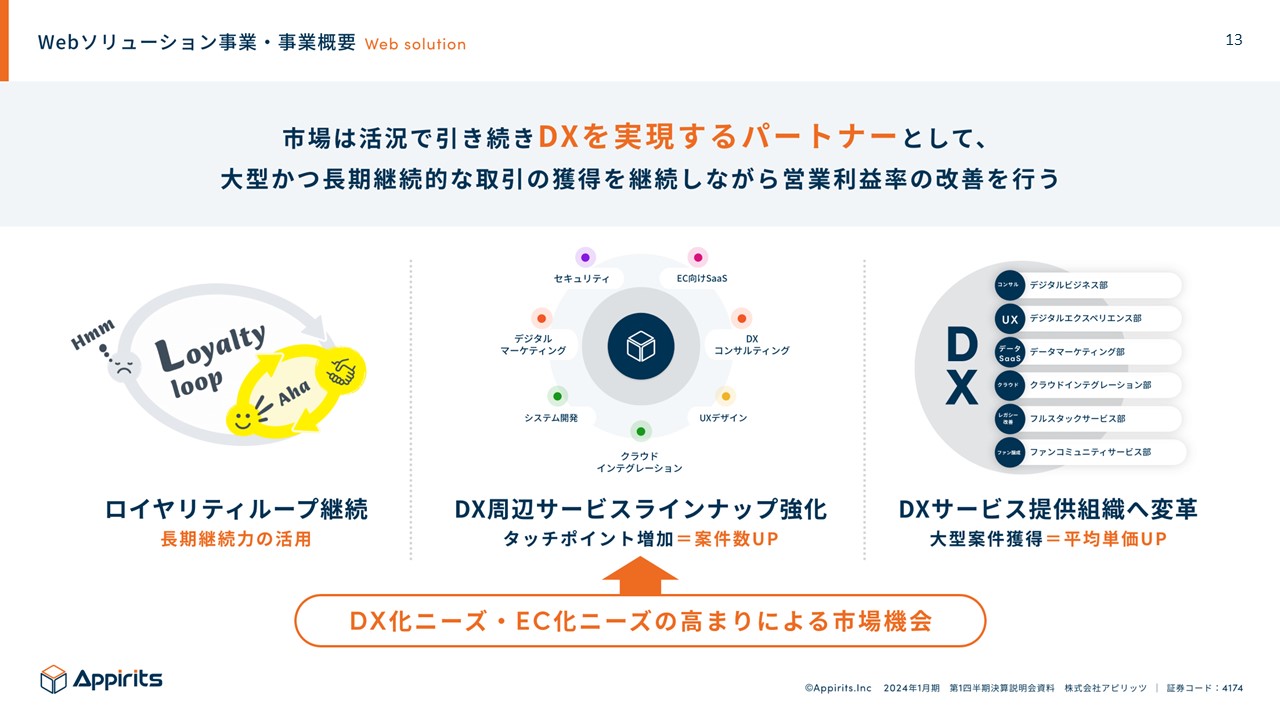

Webソリューション事業:事業成長の3つの要因

今までの説明から言いますと、市場環境が良い中で、顧客継続率の高さもあり、当社は一気通貫で行っているためどのようなステージのお客様とも付き合うことができます。ゼロから作ってくださいというお客様でもいいですし、コンサルティングだけしてくださいというお客様とも付き合います。また、クラウド化してくださいというお客様とも付き合えるので、「ロイヤリティループの継続」「リード獲得」「大型案件による平均単価UP」の3つの掛け算で事業成長をさせています。

Webソリューション事業:開発事例

開発事例です。

ふるさと納税のアプリ「さとふるアプリ」は当社が作っています。あとは、マッチングプラットフォームの開発も行っています。このような事例は、お客様の許可が出ないと事例として公表できないため非常に残念ですが、実は皆様が普段使ってるサービスは当社が作っています。

Webソリューション事業:競合他社との違い

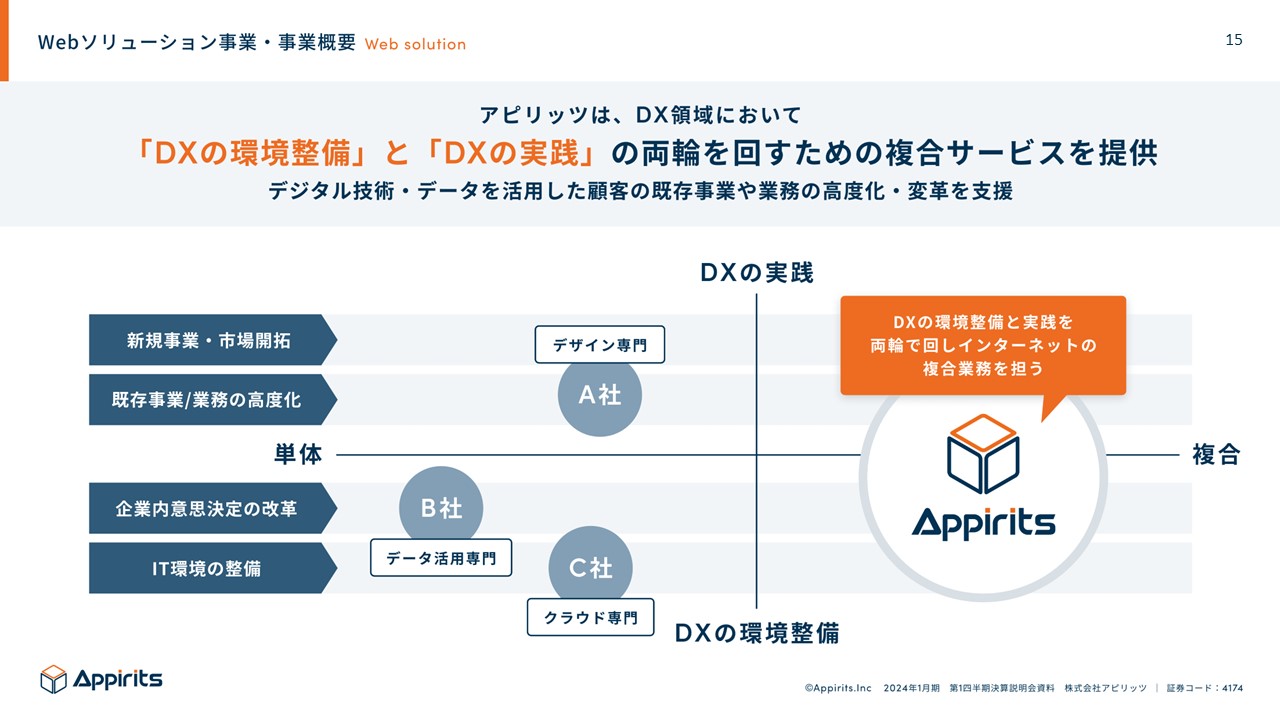

競合他社との違いについてです。

スライドは、DXをしている会社の立ち位置を表した図です。当社は一気通貫で何でもやっていることが特色ですが、ここは投資家様の評価が真っ二つに分かれるところです。機関投資家様もよくおっしゃいますが、尖っていないから「×」という評価と、何でもやることができるから「〇」という評価とで、投資スタンスにもよるかと思いますが、2つに分かれます。

例えば、デザインに特化してデジタルトランスフォーメーションのお手伝いをしている会社がA社です。B社は、一般企業で集計出来ずにたまっているデータをうまく活用させるために、デジタル化をすすめるサービスの提供に特化しています。

C社は、「AWS(Amazon Web Services)」といって、以前はデータセンターで管理していたサーバーを、クラウド上に乗り換えるというサービスに特化しています。

当社は、今お話ししたサービスを全部やります。社内にその専門部隊がいるため、AWSに乗り換えることもできますし、デザインだけをやることもできます。ただ、前段で申し上げた通り、それが「尖っていない」と思われるのか、「何でもやっているからタッチポイントが多く、事業が伸びる」と思われるのかは、評価が分かれるところです。

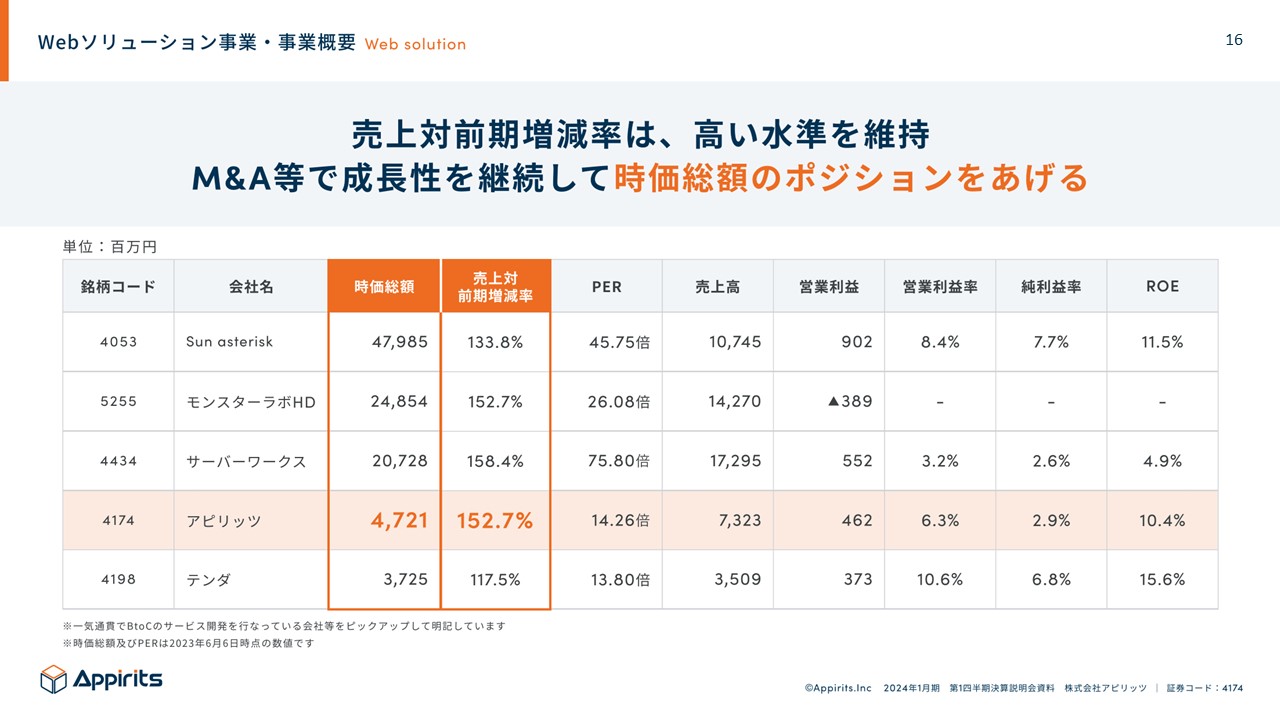

Webソリューション事業:競合他社

競合他社についてです。

コンペ等で負けて市場の取り合いにならないのかという質問が多かったので、よくコンペ先で出てくる会社をスライドに載せました。これらの会社は似たようなことをやられているので競合なのですが、現状をお伝えすると市場の取り合いにはなっていないです。なぜかというと、市場環境のスライドでお伝えした通り、13兆円ある中で日本はエンジニアの労働人口が減っているので、どちらかというと、当社のような会社自体が日本に少ない状態です。なので、実は取り合いではなく、逆に当社のような会社が不足しています。

売上対前期増減率を見ていただくと分かりますが、当社だけではなく、競合となり得る他社様も同水準で成長しています。つまり、先ほどお伝えした通り取り合いではなく、まだまだ会社が足りないのでさらに伸びていきます。

同じ成長率であっても時価総額に跳ねてない点は、当社がどう評価されてるのかが難しいところですが、成長率としては競合他社と比べても遜色ないです。

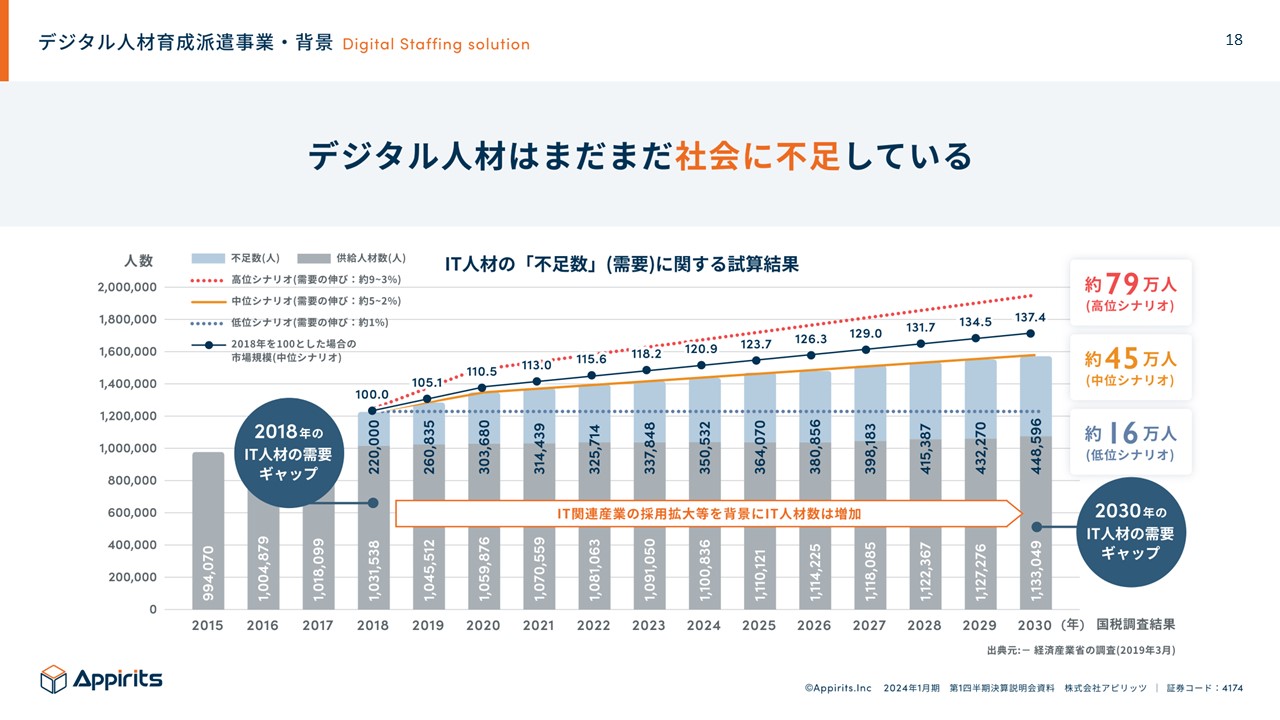

デジタル人材育成派遣事業:背景

次がデジタル人材育成派遣事業です。

先ほどもお伝えした通り、日本は労働人口が減っていて、エンジニアもデザイナーも不足し、海外の人を呼ばなければどうにもならないのではないかという状態になっています。それはスライドのグラフからも一目瞭然です。

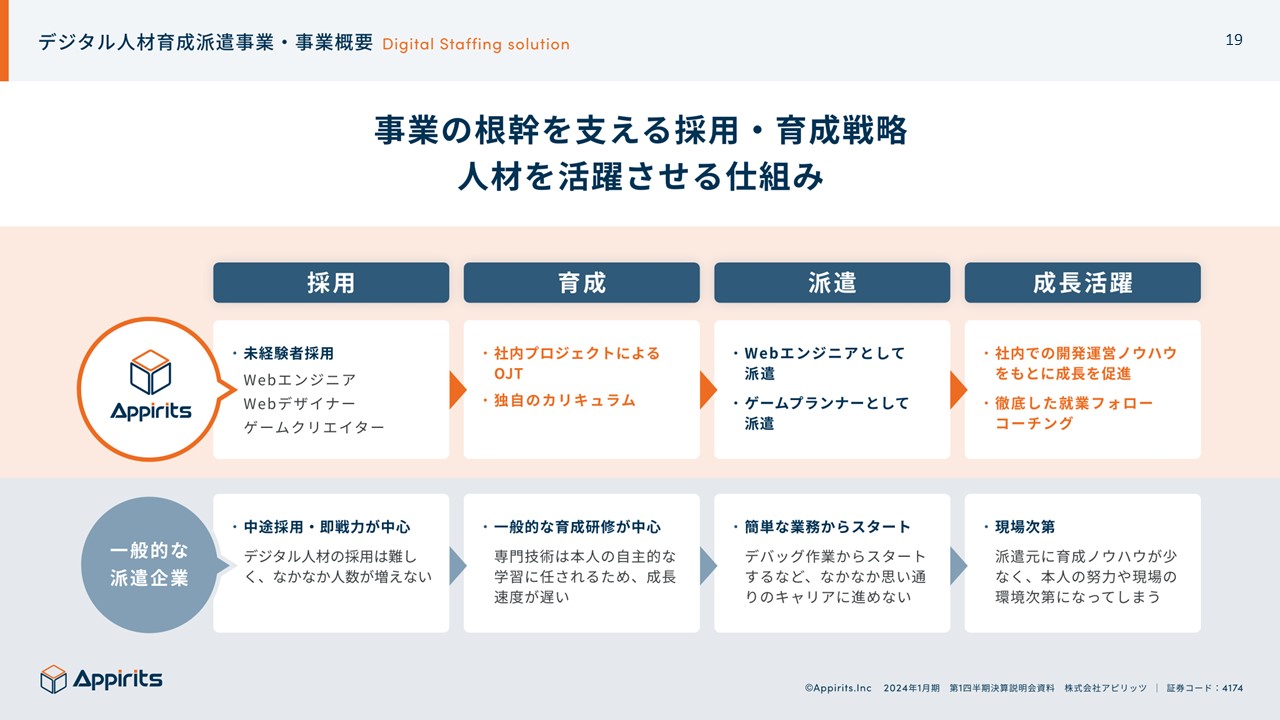

デジタル人材育成派遣事業:採用と育成戦略

このような状態の中で、当社はもともとものづくりをしているので、エンジニアもいますし、デザイナーもいます。何年も前から、お客様から「人材を派遣してくれないか」というニーズがあり、ここでセグメントを分けてやっています。

一つ特色があるのが、当社はほとんど未経験を採用し、育成して派遣をしています。それが他社と違うところです。他社はパイの少ないエンジニアを取り合うことで、コストをかけているのですが、当社はそこには行かず、未経験を採用し、育成して派遣をするというモデルを取っています。その点が、数多ある人材派遣の会社と違うところです。

当社は20年間、開発をしてきたのでエンジニアに対する教育の体制ができています。また、様々なお客様の案件が何百もあるので、そこに参加して一緒に作業をするだけでも、成長速度が速いのです。ですので、急にこの事業を始めたのではなく、派生したと思っていただければいいかと思います。

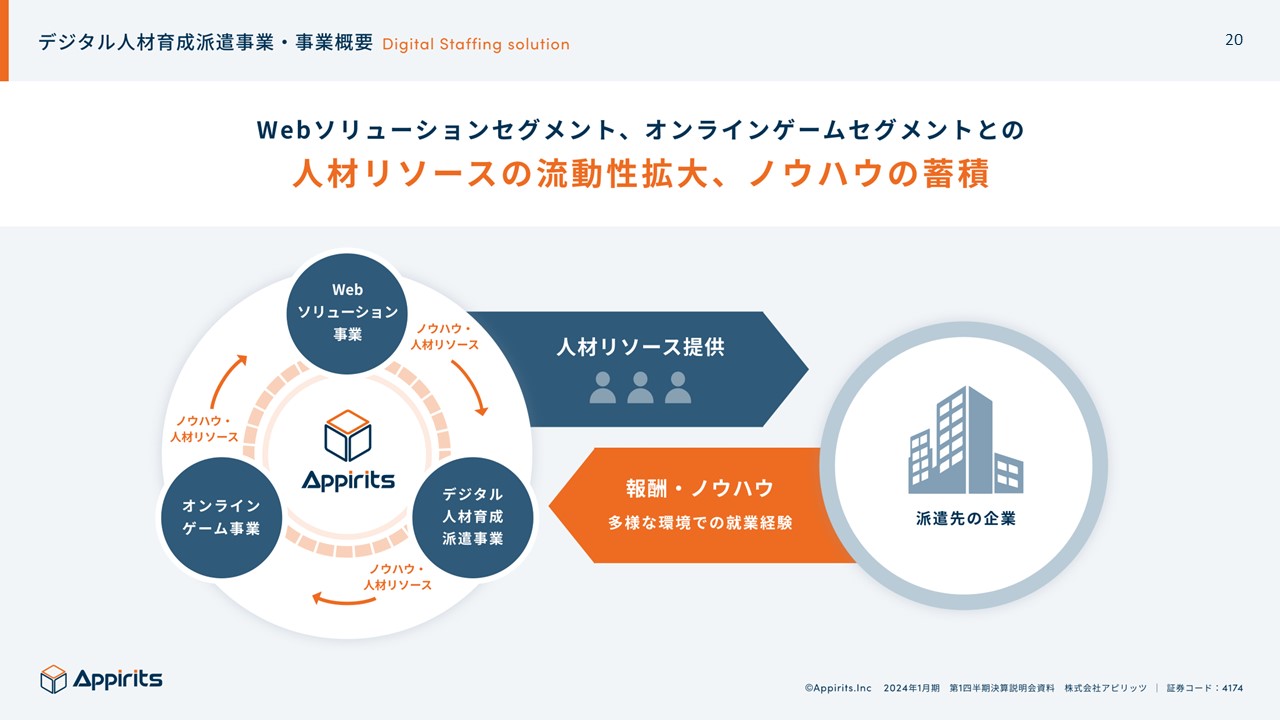

デジタル人材育成派遣事業:メリット

デジタル人材育成派遣事業のメリットについてです。

例えば、Webソリューション事業において、「プロジェクトがあまりない時に、社員様の稼働率はどのようにコントロールしているんですか」とよく聞かれるのですが、そういう状態のときには、デジタル人材育成派遣事業に移動して他社に行くことで、コスト化せずに収益化することができます。

つまり、人材を3つの事業の中で回すことができるということです。開発会社がよく抱える「空き稼働問題」を3つの事業で人材を回すことによって低減しています。

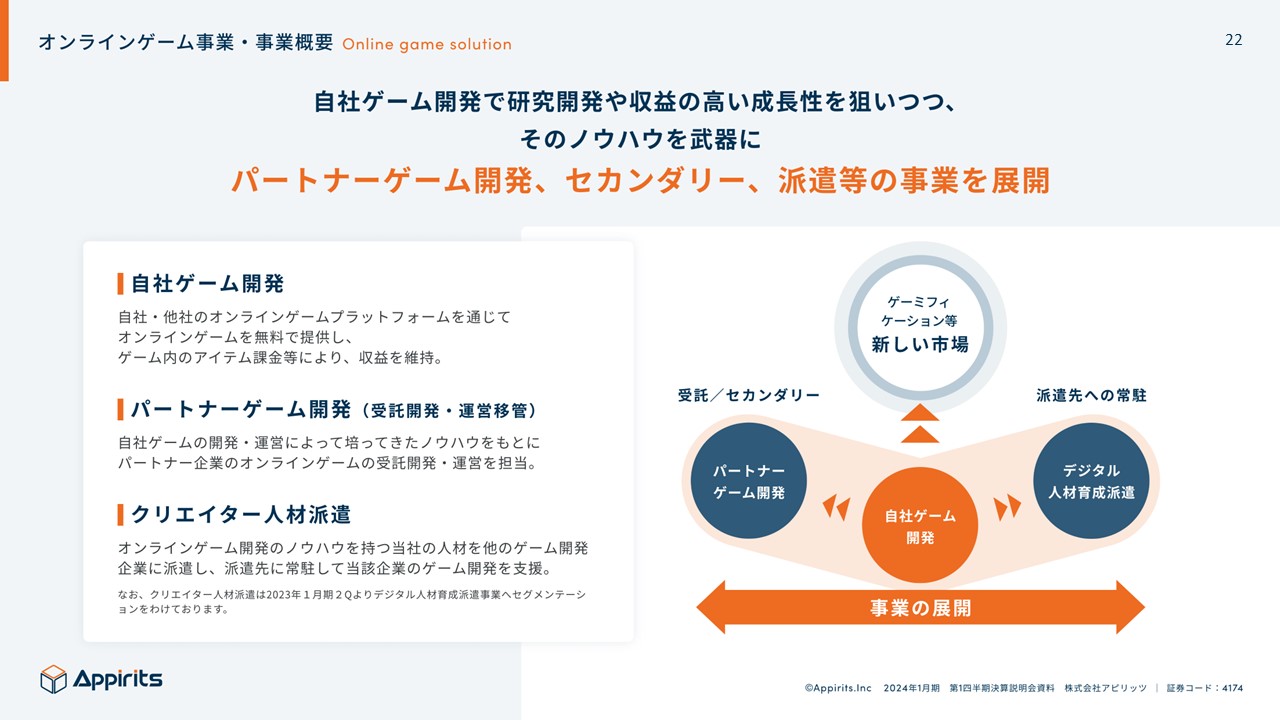

オンラインゲーム事業:事業概要

オンラインゲームというと、「ヒットしたらすごい」「ヒットしなければ損益に影響してぼってしまう」というイメージがあるかと思いますが、当社も当然、スマホゲームはヒットするしないはありますが、ヒットしなくても大丈夫なようなことをしています。

今オンラインゲーム事業でやってることが、3つあります。

1つは、自社ゲーム開発です。これは今ご説明した皆様がイメージするような、自分たちで企画を考えて開発をし、運営をするというものです。もう1つは、パートナーゲーム開発です。

株式会社アカツキさんや株式会社マーベラスさんのゲームを代わりに作っています。この場合、そのゲームが売れようが売れまいが、受託開発なので安定的に売上が上がります。なぜそれらの会社は自社でゲームを作らないのかと疑問に思うかもしれませんが、彼らもデジタル人材が足りていないので、自社で作ることができないのです。市場環境的にこのニーズはずっと終わらないです。パートナーゲーム開発で安定的に売上を積み上げ、その上で自社ゲームにトライします。なので、自社ゲームが外れたとしても、安定的なパートナーゲーム開発を抱えていることから、自社ゲームだけをやっている会社と比較するとボラティリティがあまりないところが特色になります。

オンラインゲーム事業:人的リソースの有効活用

先ほどお伝えした通り、「空き稼働が出たらどうするのか」「ゲームがヒットしなかったらその人材はどうするのか」という問題については、デジタル人材育成派遣事業に回すことによって、空き稼働にならないようにしています。

つまり、オンラインゲーム事業であっても、業績のボラティリティが致命的なことにならないという点が、一つの特色になります。

オンラインゲーム事業:開発実績

アイドルの坂道グループの応援アプリや「けものフレンズ」のゲームも当社が運営しています。

ここで一つ、皆様に知っていただきたいことが、よく「セルラン」といって、アプリのセールスランキングで上位に入っていないと全然売れていないじゃないかとお叱りを受ける時があるのですが、仕組みをご説明します。もちろんセールスランキングで上位の方が売れているということは確かなのですが、セールスランキングで下位であっても儲かっていないわけではありません。勘違いをされている方は、セールスランキングで上位でなければ赤字なのではないかと思われているのですが、そんなことはありません。セールスランキングが下位で赤字であれば、それらを開発している会社は大変なことになります。なぜセールスランキングで上位に入っていなくてもずっと続けているのかというと、実は収益が上がっているからなのです。その規模が違うだけなので、セールスランキングが下位でも、黒字であるということは覚えておいてほしいです。

四季報情報

直近の第1四半期の業績ハイライトです。

皆様はよく四季報をご覧になるかと思います。残念ながら、当社は小型株であるため、どこかの証券会社が客観的なアナリストレポートを書いてくれるかと言うと、まだまだターゲットスコープに入らず書いてもらえません。ただ、独立系のアナリストレポートは何本か出ているのですが、やはり個人投資家の皆様がよくご覧になるのは四季報になると思います。スライドはオンラインの四季報です。総点としては「3」。成長性は「5」。収益性と安全性は「3」。四季報の評価はそうなっています。当社は、今期の業績予想を売上87億円、営業利益で5.5億円と発表させていただいてます。直近で出た一番新しい夏号では、ほぼ当社の予想と同じ予想が出ています。しかし、春号の四季報では営業利益7億円と出されています。なので、3月に業績予想を発表した時には、株価がとても下がりました。なぜならば、四季報が7億円と出しているのに当社が5.5億円と出しているので、下ぶれたと思われて株価が下がってしまいました。取材を受けていなかったので、取材をしていただきたかったとは思いましたが、今は株価が少し戻ってきています。今お伝えした通り、連結をしているので、連結では売上高87億円、営業利益5.5億円です。

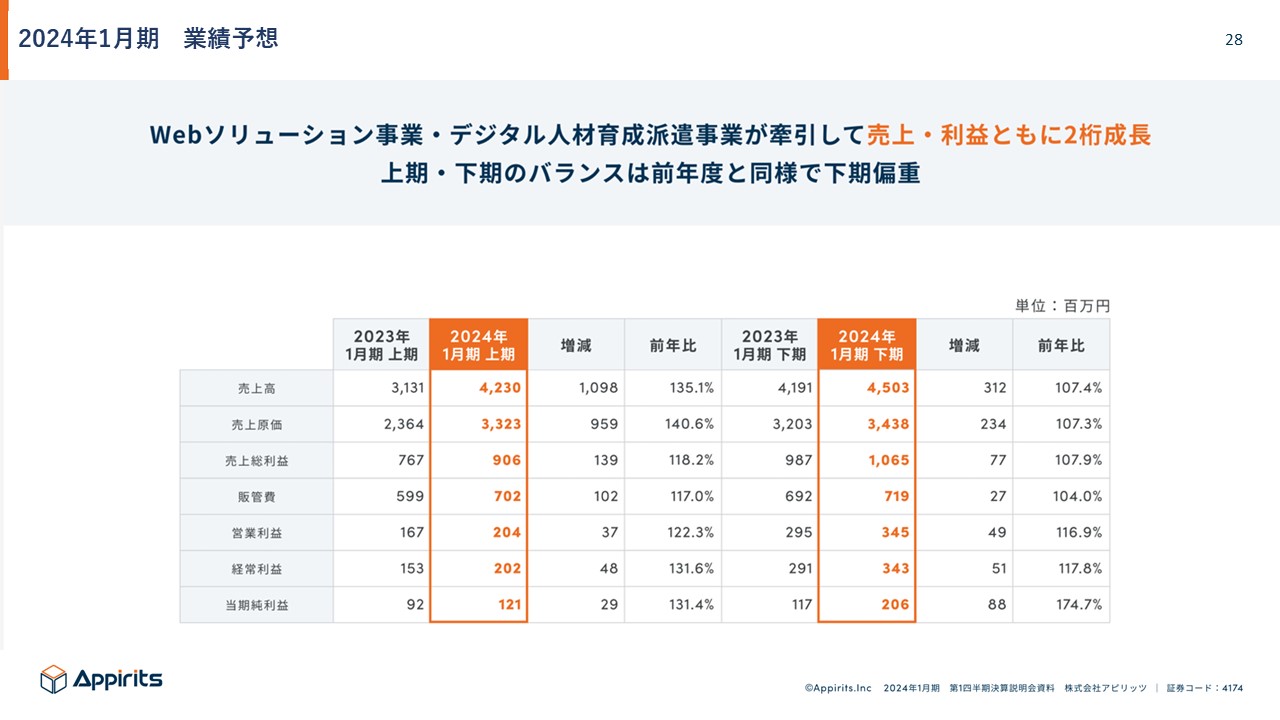

2024年1月期 業績予想

上期と下期のバランスについてですが、当社は上期と通期で業績予想を出しているので、上期に関しては売上高42億円、営業利益2億円、下期が売上高45億円、営業利益3億4,500万円です。当社は少し下期偏重です。当社の特色なので覚えておいていただきたいのですが、当社は大量に新卒を採用しており、上期の時点では、新卒はまだ売上貢献ができないので、それを回収していくのが下期になることから、営業利益が後ろになります。また、オンラインゲームには周年イベントというものがあり、それらは第3四半期に集中しているので、利益が下期偏重になっています。これは去年も同じトレンドですので、そのように見ていただけたらいいなと思います。

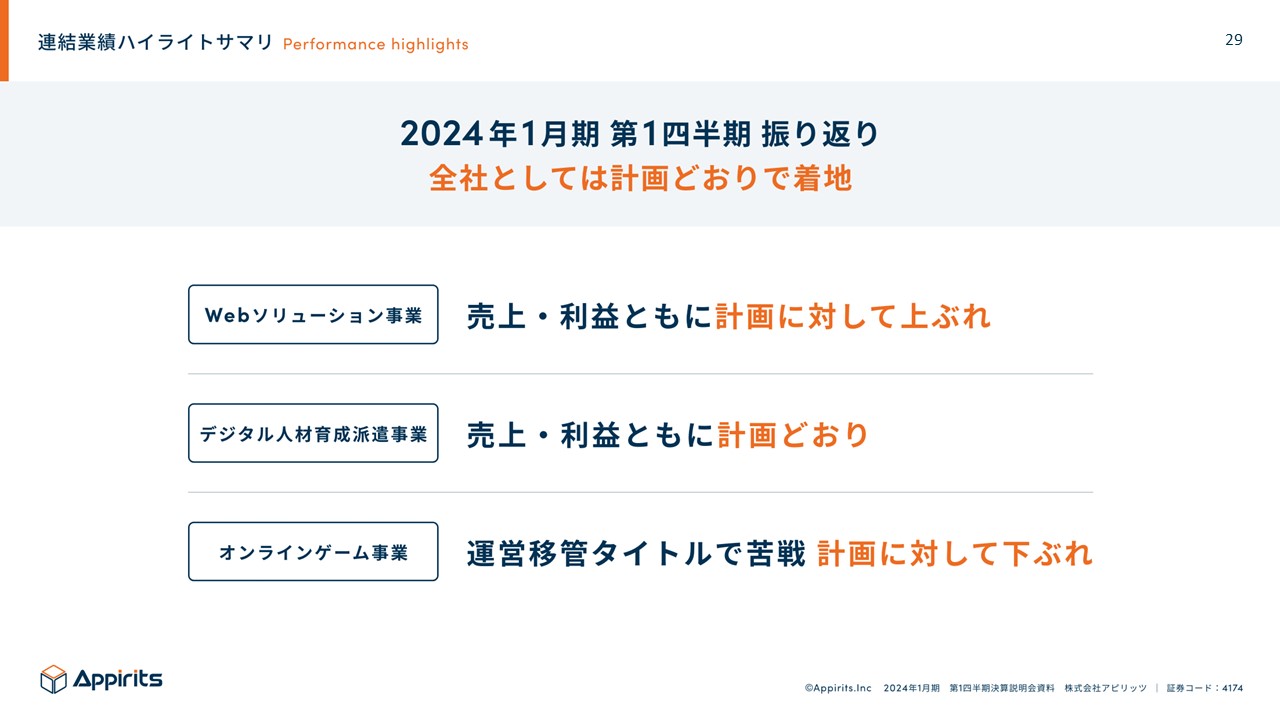

連結業績ハイライトサマリ

第1四半期の業績は計画通りでしたが、サプライズがなかったため、株価は翌日少し下がりました。内訳は、Webソリューション事業は売上・利益ともに計画に対して上ぶれました。デジタル人材育成派遣事業に関しては計画通りで、オンラインゲーム事業に関しては、少し苦戦し、当社の予想よりも少し下ぶれました。四半期で業績予想は開示していないのですが、計画通り行ったのか、行っていないのかについては真摯にお伝えすべきと考え、発表しました。先ほどご説明した、3つのポートフォリオで補完し合ってることが出た第1四半期であったと思います。ただ、これらは計画通りなので、9月に発表する第2四半期において、上期の業績予想に対してどうなるかという点を見ていただければと思います。

連結業績ハイライトサマリ:昨対比

昨対比で、第1四半期は成長することができています。毎期成長することができているので、安定的に成長できていると見ていただければと思います。

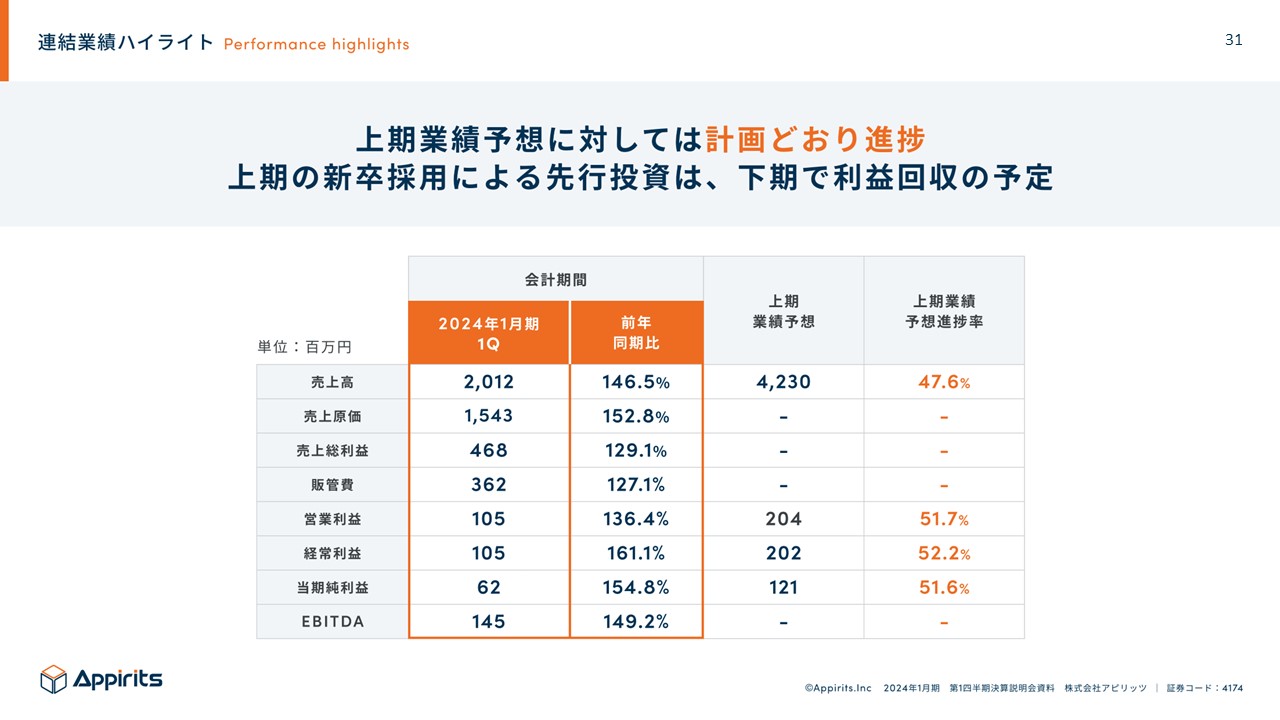

連結業績ハイライト:業績予想進捗率

上期の業績予想に対して、売上は47.6%、営業利益、経常利益、当期純利益は半分を超えているので、ちょうど折り返し地点で半分に達しており、当社としても計画通りです。

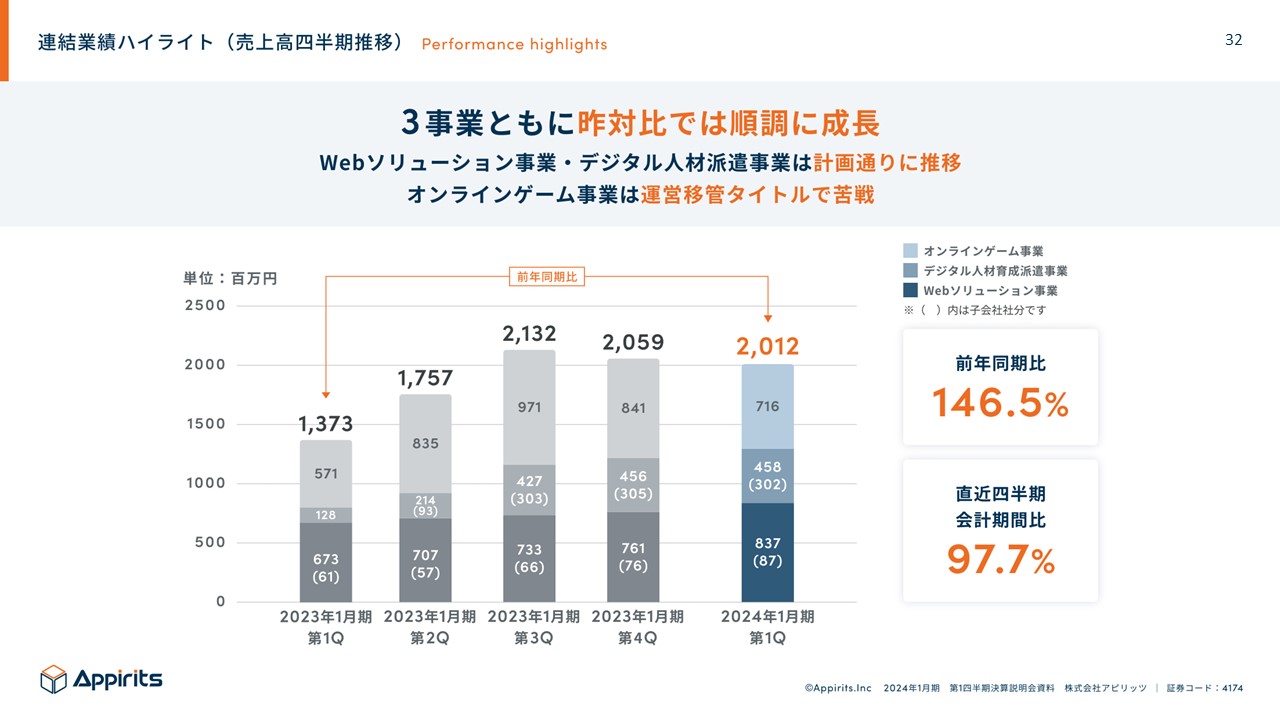

連結業績ハイライト(売上高四半期推移)

3事業ともに作対比で順調に成長していることを表したスライドです。このグラフを見ると、直近より下がっていると思われるかもしれませんが、先ほどご説明した通り、当社は下期偏重なので直近と比べるとそのようになるケースもあります。「直近の数字と比べて減っている」というご指摘に対しては、「そのような計画を立てているので」という回答となるので、昨対比では順調に成長できているという中身を見ていただけると嬉しいです。

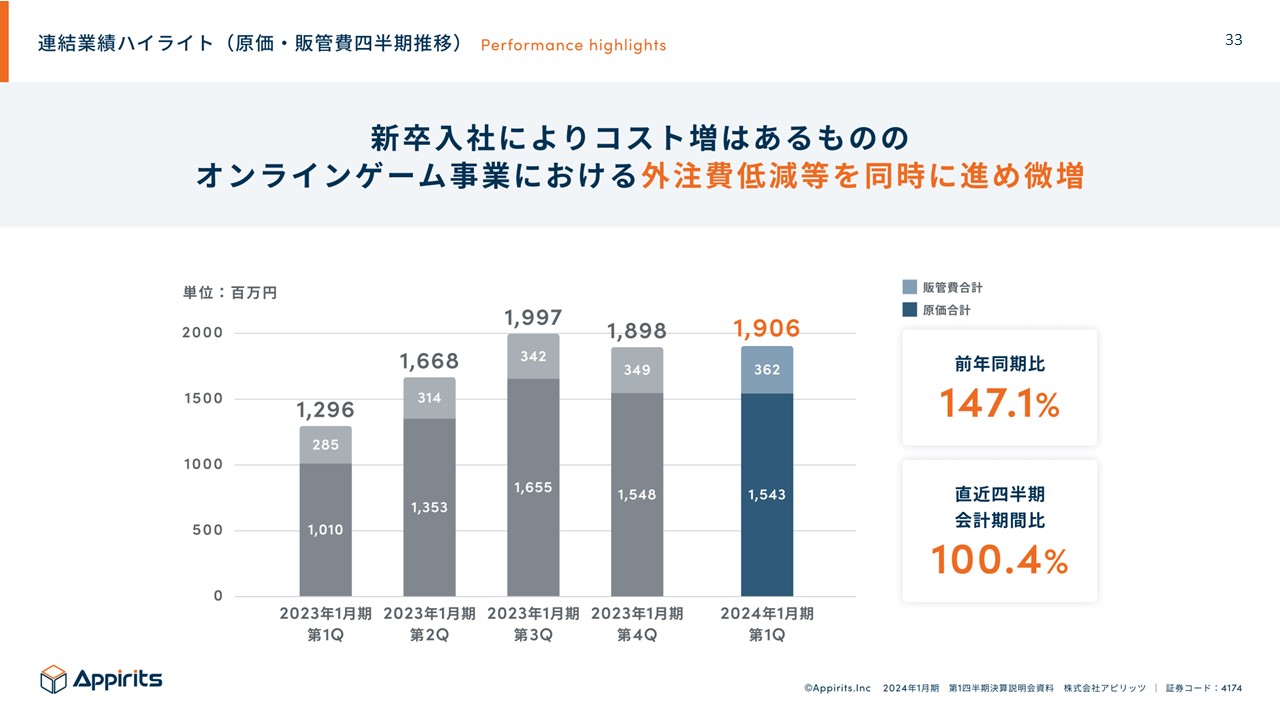

連結業績ハイライト(原価・販管費四半期推移)

こちらは費用のスライドです。新卒を64名ほど採用していますので、当然その分コストは上がりますが、これは適正値です。

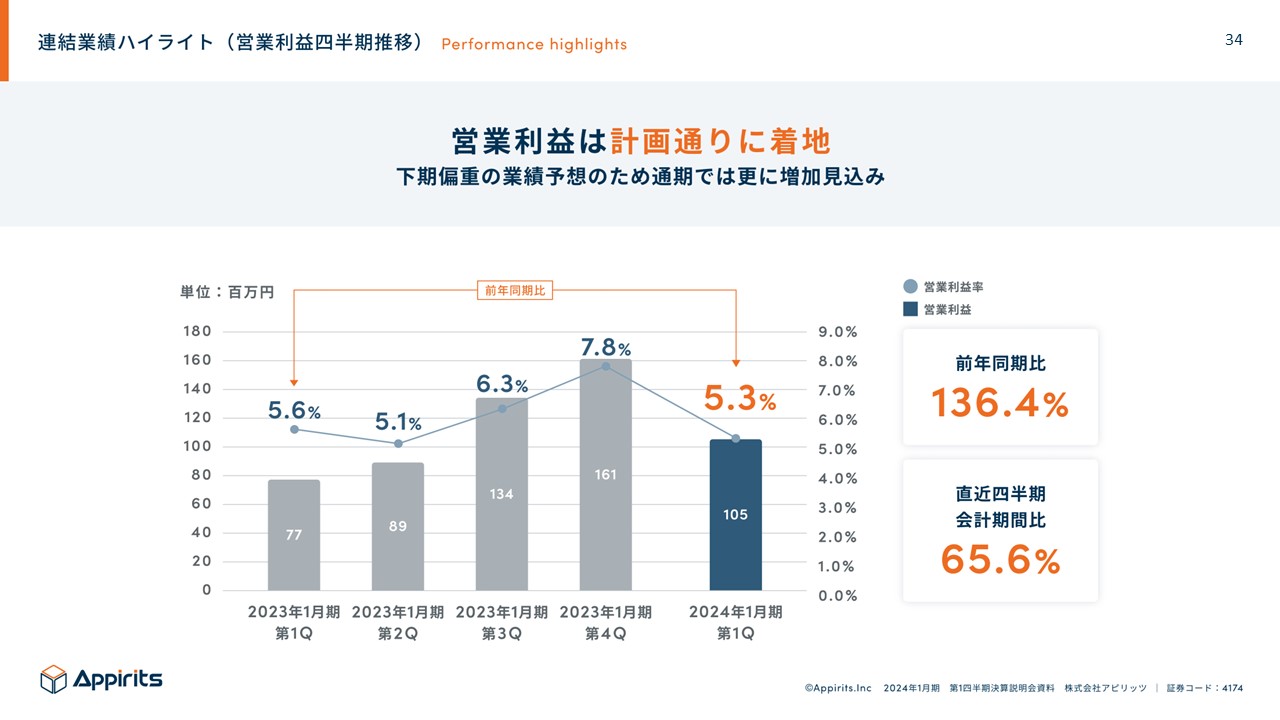

連結業績ハイライト(営業利益四半期推移)

営業利益に関しては計画通りで、1億円です。この部分について、「直近四半期から減っている」とニュースでよく言われましたが、当社は下期偏重なので減ったのではなく、計画通りだと思っていただければと思います。なお、これらは前年と比較するときちんと伸びています。

連結業績ハイライト(貸借対照表)

貸借対照表です。

自己資本比率は適正に維持しています。ROEに関して、よく伊藤レポートなどでは「日本企業も8%の基準はクリアしてほしい」と言われていますが、当社が行ってる事業でROE10%はなかなかハードルが高い中で、当社はクリアすることができており、これを今後も維持したいと思っています。

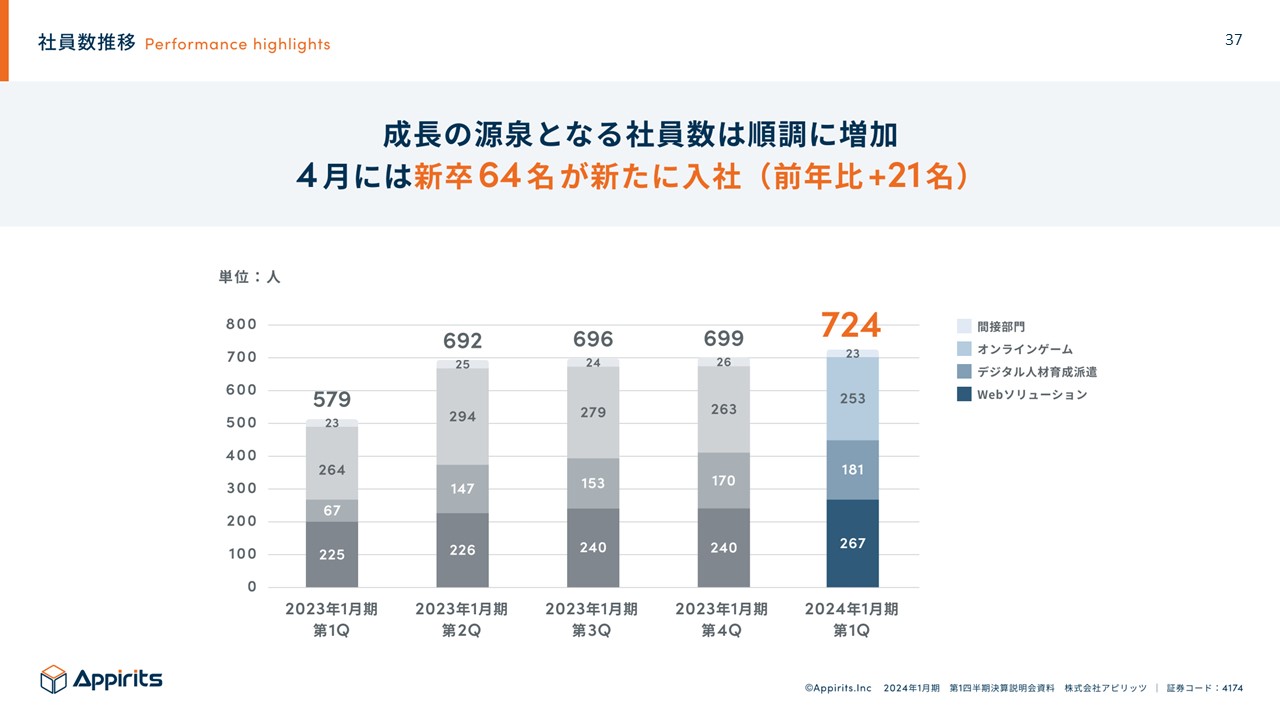

社員数推移

当社は開発を営むので、開発するにも「人」、派遣するにも「人」、ゲームを作るのも「人」であり、成長の源泉は社員数です。なので、新卒を毎年採用しており、育成し、それぞれの事業で活躍していただいています。今年も新卒を64名採用しました。だいたい社員の10%は新卒で採用し、当然辞めてしまう人もいるので、そこを中途採用できちんと補充するというような仕組みになっています。

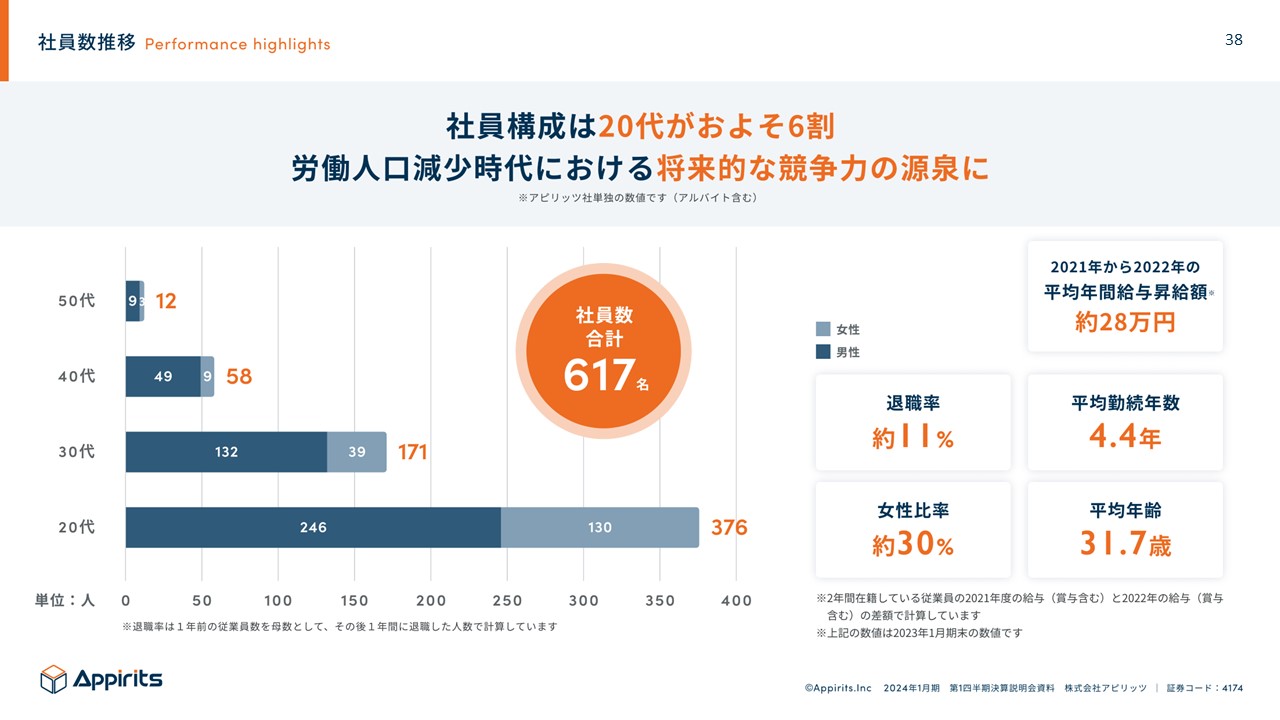

社員の年齢別構成比率

社員の年代別の構成比率は、20代が6割、30代を含めて8割程度です。労働人口が減り、エンジニアがいないという状況の中で、「若者を採用して、育成し、事業をしている」という点が当社の特徴です。これは事業継続の観点からも、やはり若者を確保しなければ、5年、10年のスタンスで見た時になかなか厳しくなってしまうので、このピラミッド構成はこれからも維持したいと思っています。

女性比率は30%程度です。エンジニアになりたいという女性の比率が元々少なく、その中でもデザイナーなど、いろんな職種があるので30%程度となっています。退職率が約11%というと、高いと言われるのですが、この事業では普通で、「嫌な会社に勤めたくない」「もっとステップアップしたい」と感じている人に、当社がそれらを提供できないのに、お給料で釣り上げて無理矢理いてもらったところで、それはどちらにとっても幸せではないです。

当社のスタンスとしては、退職率をもう少し下げたいとは思っていますが、退職には2つ種類があって、「やめなくても良かった退職」、そして「辞めた方が双方幸せであった退職」があると思うので、前者を防ぐ仕組みを作っていきたいと思っています。なので、平均年収を上げ、評価制度を変え、福利厚生制度を上げるというのは、上場来、積み上げて行っています。平均年齢は31歳なので、若い方かと思います。

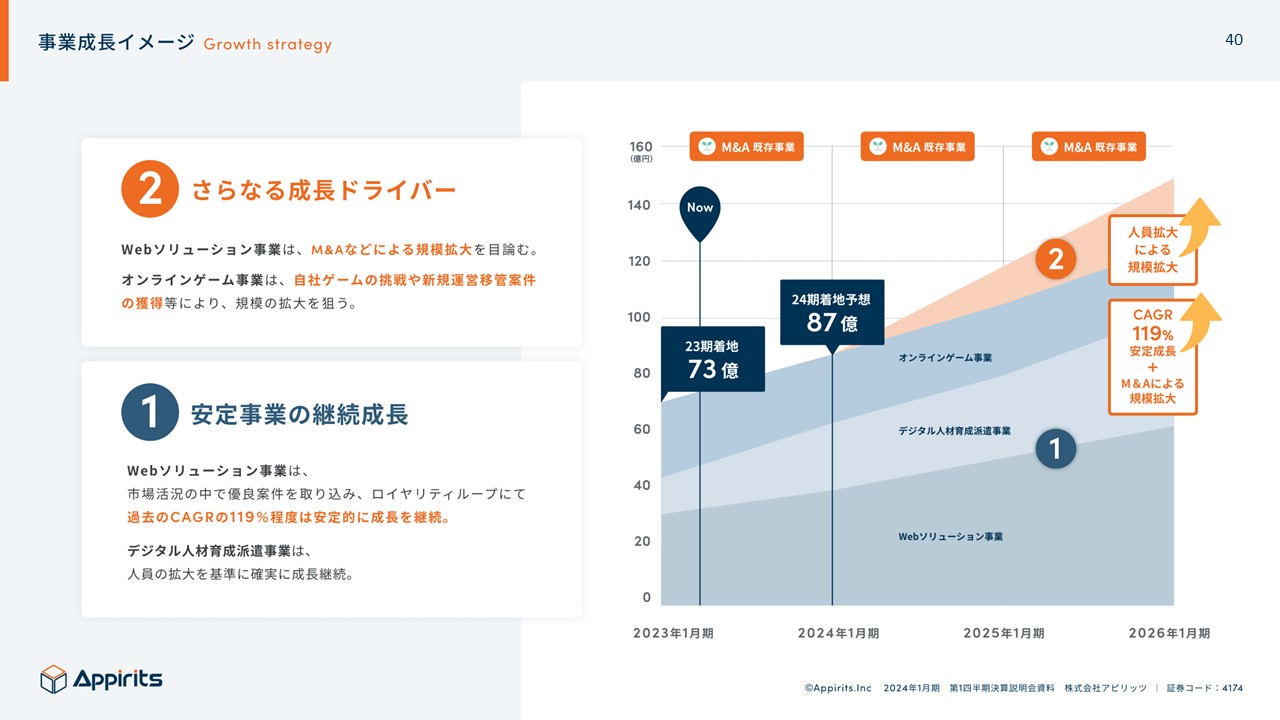

事業成長イメージ

今後の成長イメージについてです。

当社はものづくりをしている会社なので、急にSaaS企業とか、BtoCで何かプロダクトを売っている企業のように、来年倍にするということは、正直できませんが、過去10年の成長率を見ていただくと分かるかと思うのですが、毎年120%くらいのオーガニック成長は実績が残せています。

投資家様からすると、ずっと変わらず120%の成長は魅力がないかもしれません。当社からすると120%も頑張って120%なので、辛いところではありますが、ただやはり上場したからには、投資家様や株主様の期待に応えなければいけないので、当社はM&Aを成長ドライバーとしています。M&Aを繰り返し行うことによって、成長率を引き上げます。もちろん売上や利益はM&Aすることで増えますが、単純に数字や利益、箱を買ってくるというイメージではなく、M&Aをする半分の理由は、不足しがちなデジタル人材を一気に採用するためです。例えば、急に20人のエンジニアを採用しようとすると時間がかかりますが、M&Aをすることで一気に採用することができます。このように、デジタル人材が増えることで成長することができるため、M&Aを成長戦略においています。

今期の業績予想は売上高が87億円です。当社としても、早く売上高100億円、営業利益10億円程度に上げたいと考えています。小型株の会社が苦しんでるのが、規模が小さいと投資家様のフィルターに引っかからないということです。四季報に掲載された約3900社を全部見るわけにはいかないので、皆様それぞれの指標でフィルターをかけていると思います。当社はまだ売上高87億程度なので、数多ある企業には勝っていないので、早く規模を引き上げたいという意味も少しあります。

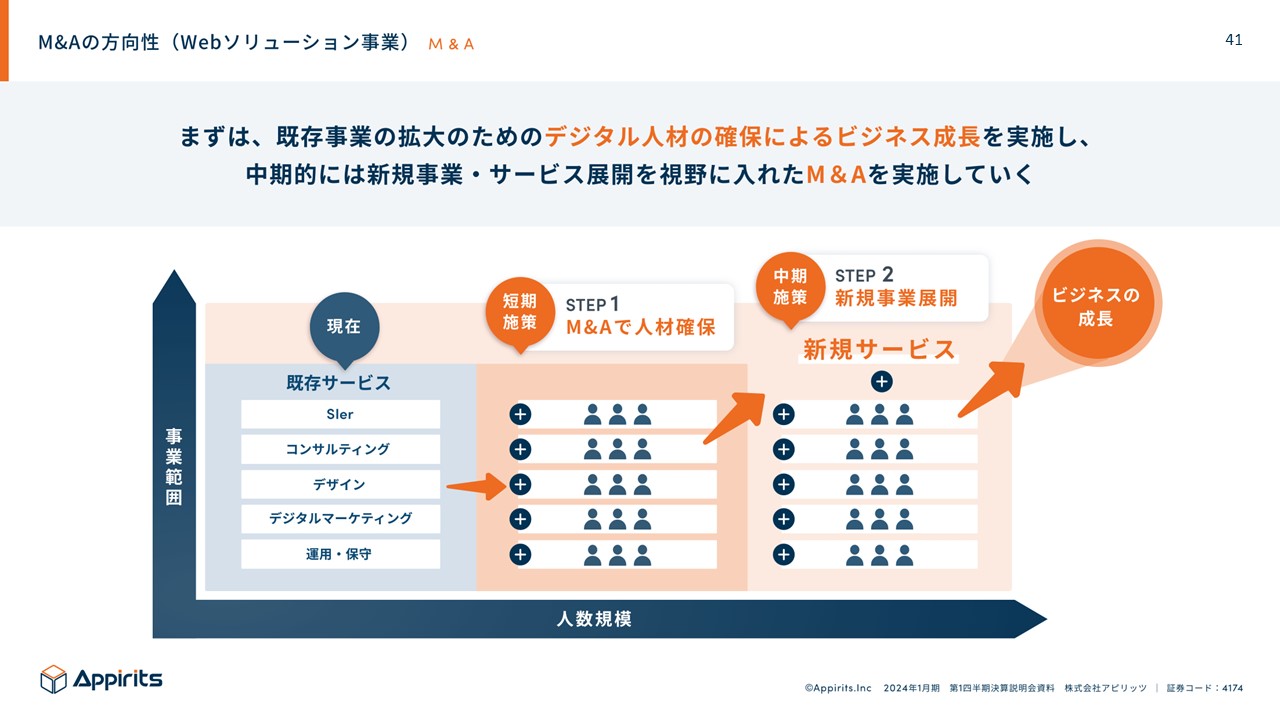

M&Aの方向性(Webソリューション事業)

どのような会社をM&Aするのかというと、まずは当社と似たような事業の会社を対象とする戦略を立てています。なぜならば、当社が生業でやってる事業は市場環境もよく、この事業をもっと伸ばすことができるというのが一つで、もう一つの理由は、実はM&Aを実施することは簡単なわけではないからです。箱を買ってくるという意味で言うと、私のような立場の人が資金を調達して、デューデリジェンスをして、おかしくなければ買ってくるという流れですが、実際に働いてるみんながきちんとシナジーを生んで、おかしなことにならないかどうかが一番大事です。人と人なので、文化が違う人が急に入ってきて、売上を伸ばすよう言ったところで、人間なのでうまくいかないです。なので、M&Aで一番大事なのは、事業統合フェーズです。本当に人と人とが同じ目標と同じ課題感を抱えていなければうまくいかないので、M&Aは現場の人が一番慣れなければうまくいかないという理念のもと、まずは似たような事業の会社を対象としています。

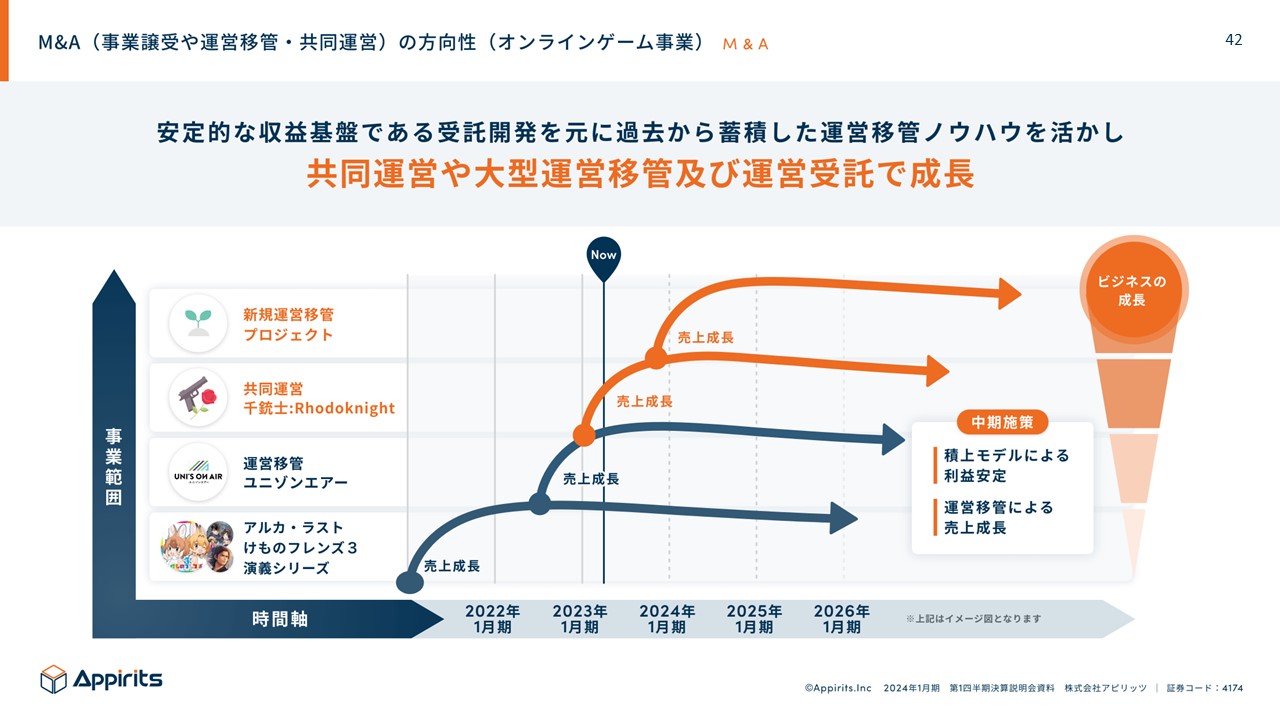

M&A(事業譲受や運営移管・共同運営)の方向性(オンラインゲーム事業)

オンラインゲームに関しても同じです。

運営移管、いわゆる先ほどお伝えした、アカツキさんやマーベラスさんから「そちらでやってください」と運営移管されることによって、規模を大きくしています。

株主還元及び投資配分方針

株主還元に関する方針です。

内部留保(成長戦略として何かをするために外には出さない分)と、先ほどから「人が全て」とお伝えしている通り、人的資本には投資しなければなりません。数多くある会社の中から当社を選ぶ理由にはさまざまな要素があります。価値観、キャリア形成に寄与できるか、希望のお給料か、働く職場か、というようにさまざまな要素があるので、そこに一定数コストを増加しないとエンジニアを抱えてやっていくことはできないので、ここに明確に投資をすると決めています。

当然、株主還元も入ります。イメージとしては、3:3:3ぐらいの比率で行っていきたいと思っています。

配当予想

株主還元についてです。

今期の配当予想は小さい額ですけれど、上期6円、下期6円の通期12円です。ちなみに、去年は10円でした。このあたりの評価は2つに分かれました。このステージなので、「全て内部留保と企業の投資に全部回すべき」という投資家様もいましたし、「上場したからには株主に還元しないとおかしい」という投資家様もいました。

当社の方針としては、「ずっと無配なら、なぜ上場したのか」という話で、売買のキャピタルゲインで儲かった儲からないはあると思いますが、基本は株式を保有していただいてる方に対する還元というと配当だと考えているため、上場してまだ3年目ですが、配当を実施しています。

また、自己株式の取得も間接的には株主還元になるので、視野に入れています。去年実施しましたが、それはどちらかというと還元というよりは、M&Aを積極的にやっていく中で、M&Aをした先の経営陣にコミットしてもらうために株を渡すといった選択肢を取るために取得しました。間接的には株主還元になっているかと思いますので、還元策として自己株式の取得も考えていますよ。ただ、バランスを気にする必要があり、あまりやりすぎると流動性がなくなり、新たな投資家様が入ってこれなくなります。株式分割も同じように、実施するときはバランスとタイミングをきちんと見なければ、片方だけにいいことだけれど、もう片方から見たら良くないということもあるので、その点を気にしながら実施していこうと思います。

ESGやコーポレートガバナンスコードへの対応

ESGについてです。

小型株ですが積極的に行っており、女性の役員は2名います。社内の常勤役員は社長と私だけです。あとの4名は全員社外の人で、うち2人が女性です。最近は上場企業の不正も出てきており、やはりガバナンスは大切だと考えています。当社は全役員がYESと言わなければ、たとえ社長がやりたいと言ったことも通らないようになっています。なので、ガバナンスは非常に取れていると思います。また、皆様のイメージでは会議は月1回しかやっていないというイメージがあるかと思いますが、当社はSlackで常勤役員と変わらず常時やり取りをしていますので、この辺りは本当にガバナンスが取れてると思います。

個人投資家向けIR

個人投資家向けのIRを積極的に行っています。

去年は18回ほどIRセミナーに出させていただいており、少しでも知ってもらって、皆様のタイミングで商いに入ってもらえたら嬉しいという思いでやっています。機関投資家は出来高がでければ売買に入れません。彼らが急に売買すると株価が上がり、それによって株価が乱高下してしまうので、彼らには出来高の何%以上なければ何%ぐらいまでしか売買しないというルールがあります。出来高を作るためには、まずは当社のことを知ってもらう必要があるため、個人投資家のこういった場合に出させていただいています。ぜひご興味があれば時々見ていただければと思います。ご清聴ありがとうございました。

質疑応答

質問:年間どのくらい個人投資家向け説明会を実施しているのか。また、直近の決算発表後に株価が下がったことや、四季報などに取材なく数字を出されることに対して、どのように感じているのか。

永山:昨年は個人投資家向け説明会に18回登壇させていただいています。なぜそんなに多く実施するのかというと、当社のことを知ってもらいたいという思いが一つです。何度登壇しても、説明会後のアンケートでは、約7割の方が当社を知らないと回答いただくため、「何回出たって損はしないだろう」というスタンスで臨んでます。

株価が下がってしまったのは、第1四半期の決算発表後ですね。先ほどスライドでも少し触れましたが、「当社としては計画通りでも、決算を発表すると株価は下がってしまう」というギャップは何かと自己分析しますと、やはり皆様が期待しているところには行けてないという評価だと思います。もちろん株価はその時の地合いやさまざまな複合要因で形成されるので、一概にそういった評価はできないかもしれませんが、いつまでも外部要因を言い訳にしていても、しょうがないと思っています。自分ごとにとらえて評価するとやはり期待値に届いていないということだと思います。実は直近3回の決算は全て同じパターンで、発表する前の2週間前から株価がじわじわと上がっても、発表したと同時に下がるという動きを3回繰り返しています。

自分が一生懸命属してやっている事業で評価に届かないというのは毎回悔しいですし、悔しいからこそ諦めずにどんどんやっていくという思いでやっています。

質問:昨年度まで事業戦略の方針通り、毎年1件M&Aをしていますが、今期はどのような活動をしていますか。

永山:成長戦略であるM&Aは、毎年1社ずつ行うことができています。運営移管についても、毎年1個ずつやっているので、言ったことは行えていますが、足元で言うと、M&A先は毎日探しています。リストアップ、接触、面談ということはずっとやっています。それぐらい当社の事業にはM&Aが必要ですし、毎日そういった活動をしています。ただ、M&Aは社長と社長が合うのか、従業員と従業員が合うのか、コンプライアンス違反をしていないかデューデリジェンスをしなければいけないので、非常に難しいです。ただ、成長戦略としてお伝えしている約束をどこかのタイミングで守りたいという思いでやっています。

質問:今後M&Aなどを積極的にする場合に、エクイティファイナンスなども検討しているのでしょうか。

永山:選択肢は捨てたくないので検討しています。当然上場して、一旦キャッシュを得ましたが、例えば買い物をするのにだんだん規模が10億円、20億円となっていった時に、いわゆる銀行借入でやるのか、エクイティファイナンスでセカンドファイナンスをするのかというのは、その時の状況にもよるかと思いますが、当然それは選択肢に考えています。

ただここで一つ注意をしなければいけないのが、既存の株主様の希薄化を招く程度でやるのかどうなのかというところです。これは非常に慎重に考える必要があります。「成長したいからやってもいいだろう」というこちらの思いでやってしまうと、既存の株主様からすると、「どれだけ希薄化させてるんだ」となってしまうので、当社はそのバランスを常に気にしながらやっていく考えであるということを覚えていただければと思います。